Микрокредиты – это краткосрочные займы, которые выдаются лицам с низким уровнем дохода или без доступа к традиционным банковским услугам. Они довольно распространены, но они не всегда являются самым лучшим вариантом для тех, кто ищет финансовую помощь. Вместо того, чтобы обратиться к микрокредитной организации, стоит рассмотреть альтернативные способы получения средств.

Одной из альтернатив микрокредитам является обращение в благотворительные организации или фонды. Многие из них предоставляют помощь в виде безвозмездных займов или грантов. Однако, чтобы получить такую поддержку, необходимо отвечать определенным критериям и пройти процедуру отбора. Стоит учесть, что благотворительные организации обычно рассматривают заявления о помощи сразу от нескольких потенциальных получателей, поэтому необходимо быть готовым к возможному отказу.

Еще одной альтернативой микрокредитам является займ у друзей или родственников. В этом случае можно избежать процедур, связанных с оформлением документов и платежами по процентам. Однако, перед тем как брать заем у близких, стоит тщательно обдумать, как это может повлиять на отношения и как будет происходить возврат долга. Также необходимо учесть возможные финансовые ограничения друзей или родственников, которые могут понадобиться им в будущем.

Первый вариант: Потребительский кредит

Содержание

Выбор кредитной организации играет важную роль при оформлении потребительского кредита. Важно учесть репутацию банка, его условия и стабильность. Исследуйте рынок, ознакомьтесь с отзывами и рейтингами финансовых учреждений, чтобы выбрать надежного партнера.

Следующий шаг — изучение условий и сроков погашения кредита. Внимательно ознакомьтесь с документацией, прежде чем подписывать договор. Убедитесь, что сможете погасить задолженность вовремя и что условия кредита отвечают вашим возможностям.

Процентная ставка и сумма кредита — также важные факторы при выборе потребительского кредита. Различные банки могут предлагать разные процентные ставки, а также различные сроки и суммы займа. Сравните предложения разных кредитных организаций, чтобы выбрать наиболее выгодные условия для себя.

Не полагайтесь только на потребительский кредит — существует еще один вариант, который стоит рассмотреть. Это кредитная карта. В следующем пункте рассмотрим эту альтернативу более подробно.

Выбор кредитной организации

Когда вы решаете обратиться за кредитом, очень важно проявить осторожность и внимательность при выборе кредитной организации. Существует множество банков и других финансовых учреждений, предлагающих услуги по выдаче кредитов, поэтому необходимо провести тщательное исследование рынка и выбрать надежную и ответственную организацию.

Первым шагом в выборе кредитной организации является изучение ее репутации и надежности.

- Проанализируйте отзывы клиентов о данной организации.

- Узнайте, есть ли у нее лицензия и регистрация.

- Исследуйте ее историю и финансовую устойчивость.

Вторым шагом является изучение условий и сроков погашения кредита.

- Определитесь, готовы ли вы погашать кредит в установленный срок и по указанным условиям.

- Узнайте, какие существуют штрафы и пени за просрочку платежей.

Третий шаг — проанализировать процентную ставку и сумму кредита.

- Сравните процентные ставки разных кредитных организаций и выберите самую низкую.

- Рассчитайте сумму кредита и убедитесь, что она соответствует вашим финансовым потребностям.

Важно также обратить внимание на дополнительные возможности, которые может предложить кредитная организация, например, программу лояльности или страхование кредита.

Тщательно проработав эти вопросы, вы сможете сделать правильный выбор кредитной организации и получить кредит, который будет наиболее выгодным и подходящим для ваших потребностей.

Условия и сроки погашения кредита

При выборе альтернативы микрокредитам, важно внимательно изучить условия и сроки погашения кредита. Каждая кредитная организация предлагает свои условия, поэтому необходимо провести сравнительный анализ для выбора наиболее выгодных.

Одним из ключевых моментов является срок погашения кредита. Данный параметр определяет период, в течение которого заемщик должен вернуть полученные средства. Обычно он указывается в месяцах или годах. Важно оценить свои возможности и выбрать такой срок, который будет комфортным для вас.

Кроме срока погашения, необходимо учитывать и условия возврата кредита. В некоторых случаях платежи могут быть фиксированными, то есть заемщик должен будет погашать равные суммы каждый месяц. В других случаях могут применяться дифференцированные платежи, при которых сумма платежа уменьшается со временем.

Для более удобного планирования финансовых потоков, рекомендуется выбирать кредиты с гибкими условиями, позволяющими изменить сроки и суммы погашения по согласованию с кредитором.

| Условия погашения | Преимущества | Недостатки |

|---|---|---|

| Фиксированные платежи | — Позволяют точно спланировать бюджет — Возможность сократить срок погашения при досрочном погашении |

— Не допускают гибкого изменения сумм платежей |

| Дифференцированные платежи | — Более низкий платеж в начале срока — Возможность увеличить сумму погашения в дальнейшем |

— Может потребоваться больше средств для погашения кредита в будущем |

| Гибкие условия погашения | — Возможность изменить сроки и суммы платежей по согласованию — Более гибкий контроль над своими финансами |

— Могут быть связаны с дополнительными комиссиями и условиями |

Перед принятием решения о выборе кредитной альтернативы, рекомендуется тщательно изучить все доступные условия и сроки погашения. Это поможет выбрать наиболее подходящий вариант, учитывая свои финансовые возможности и предпочтения.

Процентная ставка и сумма кредита

Сумма кредита — это максимальная сумма, которую вы можете получить по кредитной карте. Она зависит от вашей кредитной истории, дохода и других факторов. Вы должны оценить свои финансовые возможности и выбрать карту с такой суммой кредита, которую вы сможете легко погасить в срок.

При выборе кредитной карты обратите внимание на условия установления процентной ставки. Бывают карты с фиксированной (неизменной) процентной ставкой и карты с переменной процентной ставкой. Второй вариант может быть привлекательным, но имеет свои риски, так как ставка может изменяться в зависимости от экономической ситуации.

Также необходимо узнать, как рассчитывается процентная ставка: ежедневно, ежемесячно или по-другому. Это важно, так как в конечном итоге это может существенно влиять на общую сумму платежей по кредиту.

Помимо процентной ставки, обратите внимание на различные комиссии, связанные с использованием кредитной карты. Некоторые банки берут комиссию за оформление и ведение карты, за снятие наличных денег с кредитной карты и за другие дополнительные услуги.

Важно помнить, что выбор процентной ставки и суммы кредита должен быть осознанным и рассчитанным. Проанализируйте свои финансовые возможности, предпочтения и потребности перед тем, как принять решение о выборе кредитной карты.

Второй вариант: Кредитная карта

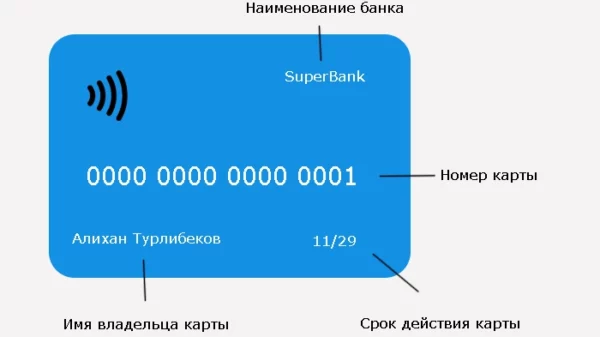

Кредитная карта представляет собой пластиковую карту, выданную банком или финансовой организацией, которая позволяет ее владельцу совершать покупки и снимать наличные деньги в кредит. Это удобный инструмент для расчетов, который позволяет откладывать покупки на определенный период времени.

Основное преимущество кредитной карты в том, что она позволяет пользоваться кредитными средствами без необходимости брать микрозаймы или потребительский кредит. Картой можно расплачиваться в магазинах, ресторанах, интернет-магазинах и других местах, принимающих банковские карты.

Выбор кредитной карты зависит от ваших потребностей и финансовых возможностей. Существуют различные виды кредитных карт: классические, золотые, платиновые и премиальные. Они отличаются лимитами по карте, процентными ставками, дополнительными услугами и комиссиями.

Прежде чем взять кредитную карту, важно ознакомиться с условиями и требованиями банка. Часто устанавливаются лимиты на карте и правила ее использования, которые следует учитывать. Некоторые банки предоставляют возможность устанавливать свой лимит на карте или изменять его в течение дня.

Также, при выборе кредитной карты следует обратить внимание на наличие дополнительных возможностей и услуг. Некоторые карты предлагают бонусные программы, скидки в партнерских магазинах, кэшбэк и другие привилегии.

В итоге, кредитная карта является альтернативой микрокредитам, которая позволяет использовать кредитные средства без излишних высоких процентных ставок. Однако, при использовании кредитной карты необходимо соблюдать финансовую дисциплину и правильно распоряжаться кредитными средствами, чтобы избежать переплат и задолженностей.

Виды кредитных карт

Кредитные карты предлагают различные условия использования и набор дополнительных возможностей. В зависимости от ваших потребностей и предпочтений, вы можете выбрать одну из следующих видов кредитных карт:

| Вид кредитной карты | Описание |

|---|---|

| Классическая кредитная карта | Простой и удобный способ получения кредита. Позволяет осуществлять покупки и снятие наличных в пределах установленного лимита. |

| Золотая кредитная карта | Предлагает более высокий лимит по сравнению с классической кредитной картой. А также может включать дополнительные привилегии, такие как страхование путешествий, бонусные программы и т.д. |

| Премиальная кредитная карта | Это самый престижный тип кредитных карт, предлагающий множество дополнительных преимуществ и привилегий. К таким привилегиям можно отнести доступ к VIP-залам аэропортов, персонального консьерж-сервиса, страхование жизни и многое другое. |

| Специализированная кредитная карта | Предназначена для определенной категории клиентов или предлагает специальные условия использования. Например, кредитная карта, связанная с программой лояльности конкретного магазина или банка. |

Необходимо внимательно ознакомиться с предложениями различных банков и выбрать карту, которая наиболее подходит вашим финансовым потребностям и целям.

Лимит на карте и условия его установки

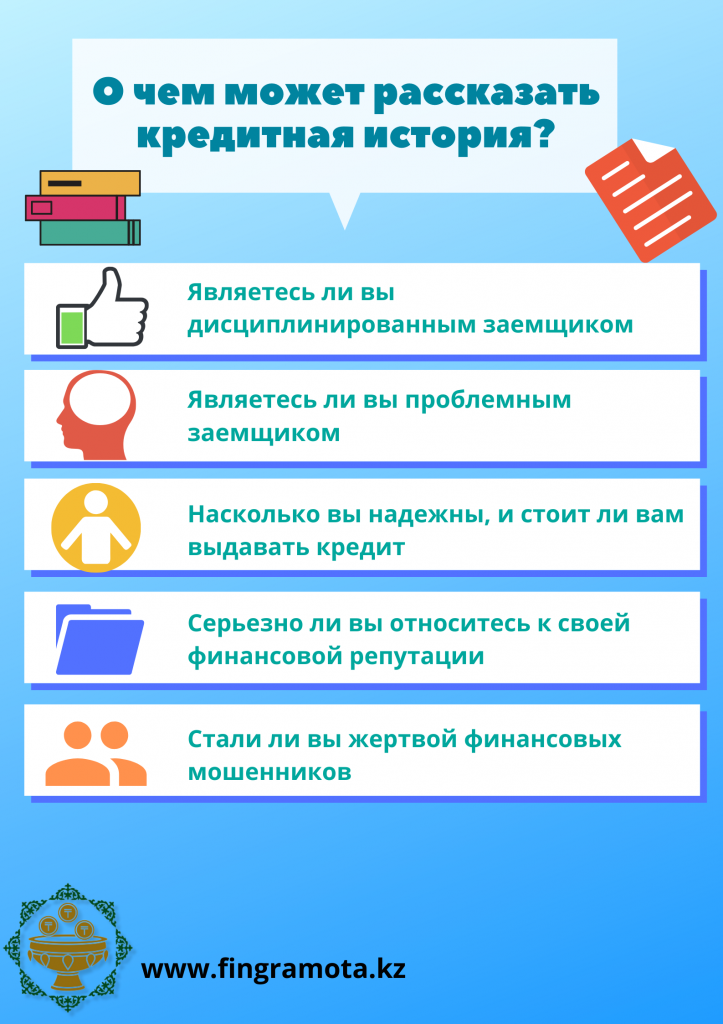

Лимит на карте обычно устанавливается банком или кредитной организацией, и он зависит от вашей кредитной истории, дохода, а также других финансовых показателей. Важно помнить, что лимит на карте может быть как фиксированным, так и подверженным изменениям с течением времени.

Для установки лимита на карте вы должны предоставить банку все необходимые документы, подтверждающие ваш доход и финансовое положение. Банк также может проанализировать вашу кредитную историю и учитывать другие факторы, чтобы определить максимальную сумму, которую они готовы вам предоставить.

Когда вы уже получили кредитную карту с установленным лимитом, важно следить за его использованием. Превышение лимита на карте может привести к штрафным платежам или повышению процентной ставки. Также возможно установление временного лимита, который вам будет предоставлен, например, для покупок за рубежом или на определенные товары.

Поэтому перед тем, как выбрать кредитную карту, необходимо внимательно изучить условия установки лимита и уточнить возможность его изменения в будущем. И помните, что правильное использование кредитной карты и не превышение установленного лимита помогут вам избежать финансовых проблем и негативных последствий.

Наличие дополнительных возможностей

Когда вы рассматриваете кредитную карту в качестве альтернативы к микрокредитам, важно обратить внимание на наличие дополнительных возможностей, которые может предложить вам кредитная организация.

Одна из таких возможностей может быть возможность получения кэшбэка. Некоторые кредитные карты предлагают своим владельцам возврат определенного процента от суммы покупок, совершенных с помощью карты. Это может быть отличным способом сэкономить немного денег, особенно если вы регулярно используете кредитную карту для своих покупок.

Другой интересной дополнительной возможностью может быть предоставление страховки при пользовании кредитной картой. Например, некоторые карты могут предоставлять страховку автоответственности при аренде автомобилей или страхование покупок от утраты или повреждения. Это может быть полезно, когда вы планируете совершать определенные покупки или путешествия, и вы хотите иметь дополнительную защиту.

Также стоит обратить внимание на программу лояльности, предлагаемую с кредитной картой. Некоторые кредитные организации предлагают своим клиентам различные программы, которые позволяют накапливать бонусные баллы или скидки при использовании карты. Это может быть полезно, особенно если вы часто используете кредитную карту и хотите получать дополнительные преимущества.

Не забывайте также прочитывать условия использования кредитной карты, чтобы понять, какие дополнительные возможности предлагаются и какие требования нужно выполнить, чтобы воспользоваться этими возможностями.

В целом, наличие дополнительных возможностей у кредитной карты может стать преимуществом при выборе альтернативы микрокредитам. Они могут помочь вам сэкономить деньги, получить дополнительную защиту или получить привилегии от использования карты. Поэтому внимательно изучайте все предложения и выбирайте карту, которая подходит вам по всем параметрам.