Микрокредиты стали популярным финансовым инструментом в наши дни. Они представляют собой небольшие суммы денег, которые выдается кредитором на короткий срок. Этот вид кредитования позволяет людям быстро получить деньги на различные нужды без лишних бумажных формальностей и проверок. Однако, как и в любой сфере, существуют мошенники, готовые использовать недостатки системы для своей выгоды.

Поэтому очень важно учитывать отзывы о микрокредитах при выборе кредитора. Знание мнений реальных людей, которые уже воспользовались услугами данной компании, поможет вам избежать неприятностей и найти честного кредитора. Не стоит полагаться только на рекламу и привлекательные условия займа – не всегда они являются гарантией надежности.

Чтобы выбрать лучшего кредитора, обратите внимание на отзывы клиентов о процессе оформления и выдачи кредита, прозрачности условий и скрытых комиссий, возможности досрочного погашения. Также учтите, что самые положительные отзывы могут быть подделаны мошенниками, а слишком отрицательные – особенно негативными клиентами. Ищите баланс мнений и обращайте внимание на объективные комментарии.

Представление о микрокредитах

Содержание

Основная цель микрокредитования заключается в оказании финансовой помощи тем, кто не имеет доступа к традиционным видам кредитования, таким как кредиты в банках. Микрокредиты могут быть выданы как для личных, так и для коммерческих целей.

Микрокредиты позволяют независимым предпринимателям и малому бизнесу получить финансирование, необходимое для развития и роста. Они особенно полезны для тех, кто не имеет стабильного источника дохода или кредитной истории, а также для тех, кто испытывает финансовые трудности.

Одной из главных преимуществ микрокредитов является их малый размер. Это делает их доступными для широкого круга людей, включая тех, кто имеет низкий доход или крайне ограниченные финансовые возможности.

Важно отметить, что микрокредиты обычно сопровождаются высокими процентными ставками и комиссиями. Это связано с высокими риски, которые берут на себя кредиторы, выдавая деньги без залога и проверки кредитной истории заемщика.

Микрокредиты стали популярными в последние годы и пользуются спросом у тех, кто нуждается в небольшой сумме денег на краткосрочный период. Однако их использование требует осторожности и внимания при выборе кредитора, чтобы избежать мошенничества и непредвиденных проблем.

Что такое микрокредиты?

Особенностью микрокредитования является предоставление заемщикам возможности без задержек и излишней бюрократии получить финансовую поддержку для решения срочных проблем или развития малого бизнеса.

Микрокредиты пользуются большим спросом у людей с низким уровнем дохода, малого бизнеса и молодежи, которые ищут краткосрочные финансовые решения. Это позволяет им решать финансовые проблемы и развиваться, несмотря на ограниченные ресурсы.

В большинстве случаев, суммы микрокредитов составляют несколько тысяч рублей и предоставляются на срок от нескольких дней до нескольких месяцев. Однако, существуют и крупные микрофинансовые организации, которые могут выдавать кредиты на сумму до нескольких сотен тысяч рублей.

Важно отметить, что процентные ставки по микрокредитам часто выше, чем у обычных кредитов. Это связано с более высокими рисками для кредитора и необходимостью быстрого погашения долга со стороны заемщика.

Микрокредиты являются важным инструментом для социального развития и борьбы с бедностью. Они позволяют не только решать финансовые проблемы отдельных людей, но и способствуют развитию предпринимательства, созданию новых рабочих мест и повышению уровня жизни в целом.

Особенности микрокредитования

Еще одной особенностью микрокредитования является высокая процентная ставка. Из-за высокого риска кредиторы устанавливают более высокие процентные ставки, чем при обычных кредитах. Однако, сроки пользования микрокредитами обычно невелики, поэтому общая сумма переплаты не так велика, как при долгосрочных кредитах.

Также стоит отметить, что микрокредиты в основном используются для непредвиденных расходов и срочных нужд. Например, для оплаты медицинских услуг или ремонта автомобиля. Микрокредиты не рассчитаны на длительное финансирование проектов или покупку дорогостоящих товаров. Чаще всего они предоставляются на сумму до нескольких тысяч рублей и на срок до нескольких недель.

Кроме того, микрокредиты часто предлагаются людям с низким доходом или не имеющим кредитной истории. Это помогает им получить доступ к финансовым услугам и решить свои финансовые проблемы. Однако, перед оформлением микрокредита необходимо тщательно оценить свою способность вернуть кредит вовремя, так как несвоевременная выплата может привести к проблемам с кредитной историей и дополнительным штрафным санкциям.

Распространение микрокредитов

Микрокредиты широко распространены во многих странах мира, особенно в развивающихся регионах. Эта форма кредитования предоставляет возможность людям с низким уровнем дохода получить доступ к финансовым услугам, которые ранее были недоступны.

Организации, предоставляющие микрокредиты, могут быть как некоммерческими, так и коммерческими. Некоммерческие организации, такие как микрофинансовые институты и благотворительные фонды, предоставляют микрокредиты с целью борьбы с бедностью и улучшения условий жизни населения. Коммерческие организации, такие как микрофинансовые банки, предоставляют микрокредиты с целью получения прибыли.

Распространение микрокредитов также связано с различными программами и проектами, осуществляемыми правительственными органами и международными организациями. Эти программы часто направлены на развитие предпринимательства и создание благоприятных условий для развития малого бизнеса.

В странах с низким уровнем экономического развития и ограниченными финансовыми возможностями населения, микрокредиты играют важную роль в повышении социального и экономического благополучия. Они помогают предпринимателям развивать свой бизнес, улучшать условия жизни и обеспечивать свою семью.

| Преимущества микрокредитов: | Недостатки микрокредитов: |

|---|---|

| 1. Возможность получения финансовой помощи без залога и поручителей. | 1. Высокие процентные ставки и комиссии. |

| 2. Улучшение доступности финансовых услуг для людей с низким уровнем дохода. | 2. Ограниченные суммы кредитования. |

| 3. Поддержка развития предпринимательства и малого бизнеса. | 3. Риск попадания в долговую яму из-за неплатежей или неправильного использования средств. |

Распространение микрокредитов позволяет улучшить жизнь многим людям, которые ранее не имели доступа к финансовым услугам. Однако, необходимо быть внимательным при выборе кредитора и избегать мошенников. Исследуйте репутацию кредитора, определите прозрачность условий кредитования и сравните процентные ставки и комиссии, чтобы получить максимально выгодные условия.

Как выбрать надежного кредитора?

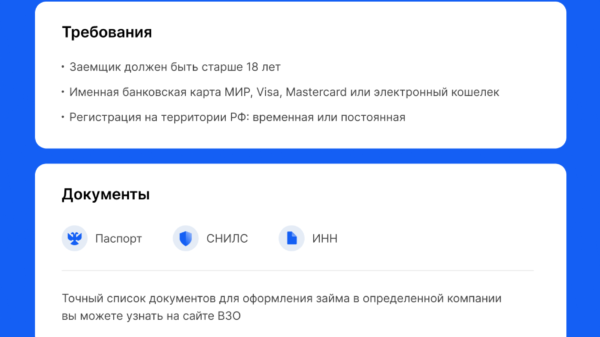

При выборе надежного кредитора для получения микрокредита следует обращать внимание на несколько важных факторов:

- Исследуйте репутацию кредитора. Отзывы других клиентов могут дать представление о надежности и честности кредитора. Поиск отзывов на независимых платформах и форумах поможет составить полное представление о кредиторе и его услугах.

- Определите прозрачность условий кредитования. Кредитор должен предоставлять четкую и полную информацию о своих условиях, включая процентные ставки, сроки погашения и возможные дополнительные платежи. Если кредитор не может предоставить подробные условия, это может быть признаком недостаточной прозрачности и ненадежности.

- Сравните процентные ставки и комиссии. Разные кредиторы могут предлагать разные условия кредитования. Перед подписанием договора ознакомьтесь с процентными ставками и комиссиями разных кредиторов и выберите наиболее выгодные условия для себя.

Собрав полную информацию и сравнив различных кредиторов, вы сможете выбрать надежного партнера для получения микрокредита. Запомните, что честный и прозрачный кредитор всегда готов ответить на все ваши вопросы и предоставить полную информацию о своих услугах.

Исследуйте репутацию кредитора:

При выборе микрокредитора очень важно обратить внимание на его репутацию. Исследование репутации позволяет оценить надежность и профессионализм кредитора.

Прежде всего, стоит обратить внимание на отзывы клиентов. Найдите информацию о кредиторе в интернете и изучите отзывы на разных площадках. Внимательно прочитайте как положительные, так и отрицательные отзывы, чтобы понять, как работает кредитор и какие проблемы могут возникнуть.

Также можно обратиться к знакомым или друзьям, которые уже брали микрокредиты у данного кредитора, и спросить их мнение. Они смогут поделиться своим опытом и рассказать о своих впечатлениях от сотрудничества с кредитором.

Важно обратить внимание на доступность и удобство обратной связи с кредитором. Проверьте, как быстро кредитор отвечает на ваши звонки или сообщения, и насколько качественно он отвечает на ваши вопросы и устраняет возможные проблемы. Хороший кредитор всегда готов помочь своим клиентам и предоставить необходимую информацию.

Также стоит обратить внимание на наличие лицензии у кредитора. Проверьте, имеет ли он все необходимые разрешительные документы, которые позволяют ему предоставлять микрокредиты. Наличие лицензии говорит о том, что кредитор работает официально и законно, что повышает его надежность.

Исследование репутации кредитора поможет вам выбрать надежного партнера и избежать мошенников. Постарайтесь уделить этому этапу достаточно времени, чтобы быть уверенным в своем выборе и получить выгодные и прозрачные условия кредитования.

Определите прозрачность условий кредитования

При выборе надежного кредитора очень важно обратить внимание на прозрачность условий кредитования. Это означает, что все основные условия должны быть четко и понятно указаны. Кредитор должен предоставить информацию о процентных ставках, комиссиях, сроках погашения и всех возможных дополнительных платежах.

Также важно обратить внимание на наличие скрытых условий, которые могут привести к дополнительным затратам или неожиданным ограничениям. Некоторые мошенники могут специально скрывать некоторые условия, чтобы привлечь клиентов и потом получить с них больше денег.

Перед тем как подписать договор кредитования, внимательно прочитайте все условия и задайте вопросы, если что-то не ясно. Хороший кредитор всегда будет готов разъяснить все детали и не будет прятать важную информацию.

Также полезно почитать отзывы других клиентов о кредиторе. Если люди негативно отзываются о его прозрачности и непонятных условиях, то стоит серьезно задуматься о сотрудничестве с такой компанией.

Сравните процентные ставки и комиссии

Когда вы выбираете микрокредитора, очень важно сравнить процентные ставки и комиссии, чтобы убедиться в том, что вы получаете наилучшие условия для займа.

Процентные ставки могут значительно различаться в зависимости от кредитора, поэтому сравнение ставок позволит вам выбрать более выгодное предложение. Обратите внимание на годовую процентную ставку (ГПС) и на сумму, которую вы должны будете вернуть в итоге.

Кроме процентных ставок, обратите внимание на комиссии, которые может взимать кредитор. В некоторых случаях кредиторы могут брать дополнительные комиссии за оформление займа, обслуживание счета и другие услуги. Подсчитайте все возможные комиссии и учтите их при выборе кредитора.

Еще один важный аспект, который стоит учитывать, это возможность досрочного погашения займа без штрафных санкций. Если у вас есть возможность вернуть займ раньше срока, то это может сэкономить вам на процентных выплатах.

Сравнивая процентные ставки и комиссии разных кредиторов, не забудьте также оценить их репутацию, прозрачность условий и другие важные факторы. Только тщательное сравнение позволит вам выбрать наиболее выгодный микрокредитор и избежать неприятных сюрпризов в будущем.

Как избежать мошенников?

При выборе микрокредитной компании необходимо быть особенно внимательным, чтобы избежать столкновения с мошенниками. Вот несколько рекомендаций, которые помогут вам избежать подобных проблем:

|

1. Проверьте лицензию |

Убедитесь, что компания имеет соответствующую лицензию на предоставление финансовых услуг. Вы можете проверить это на официальном сайте регулирующего органа. |

|

2. Исследуйте отзывы |

Ознакомьтесь с отзывами о компании от других клиентов. Это поможет вам понять, как они относятся к своим клиентам и насколько надежными они являются. |

|

3. Будьте осторожны с предоплатами |

Будьте особенно внимательны, если компания требует предоплату за оформление кредита. Это может быть знаком мошенничества. |

|

4. Сравните условия |

Не принимайте решение о взятии кредита на основе предложения одной компании. Сравните условия нескольких кредиторов и выберите наиболее выгодные. |

|

5. Обратите внимание на контакты |

Удостоверьтесь, что у компании есть рабочий телефон и адрес офиса. Если контактная информация не указана или компания не может предоставить ее, это может быть признаком недобросовестности. |

Следуя этим рекомендациям, вы сможете минимизировать риски обмана и выбрать надежного кредитора, который предложит вам условия, отвечающие вашим потребностям и возможностям. Помните, что ваша финансовая безопасность зависит от правильного выбора микрокредитной компании.