Развитие малого бизнеса является ключевым фактором для экономического роста и процветания любой страны. Однако, одной из главных проблем, с которыми сталкиваются предприниматели, является ограничение доступа к финансовым ресурсам. Именно здесь микрокредиты становятся незаменимым инструментом поддержки и развития малого бизнеса.

Микрокредиты – это небольшие займы, предоставляемые малому и среднему бизнесу для решения финансовых проблем. Одной из главных особенностей микрокредитования является их доступность и оперативность. Отсутствие сложных процедур и минимальный пакет документов позволяют получить займ быстро и без лишних хлопот.

Роль и значение микрокредитов для малого бизнеса не могут быть переоценены. Они позволяют предпринимателям справиться с финансовыми трудностями, расширить свою деятельность и реализовать новые проекты. Микрокредиты также способствуют созданию новых рабочих мест и повышению уровня жизни в регионах.

Роль микрокредитов в поддержке малого бизнеса

Содержание

Микрокредиты играют важную роль в развитии и поддержке малого бизнеса. Они предоставляют малому предпринимателю возможность получить финансирование для своего проекта, несмотря на ограниченный доступ к крупным банковским кредитам.

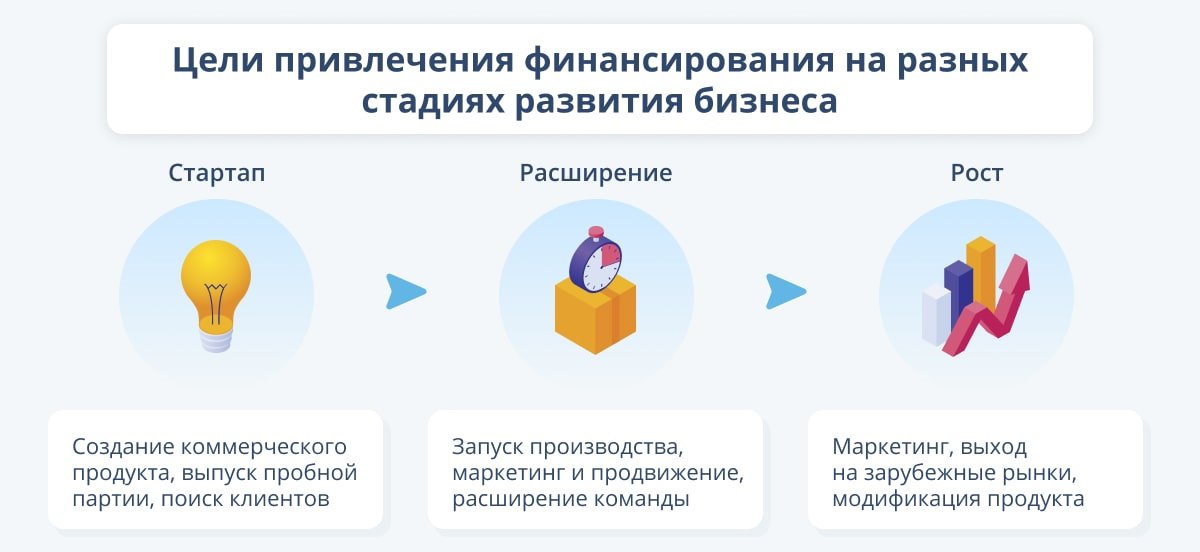

Одной из основных проблем, с которыми сталкивается малый бизнес, является недостаток финансовых ресурсов. Микрокредиты предоставляют малым предпринимателям необходимые средства для запуска или развития своего бизнеса. Благодаря этому, они имеют возможность приобрести необходимое оборудование, закупить товары или услуги, улучшить процессы или расширить ассортимент.

Кроме того, микрокредиты способствуют созданию новых рабочих мест и развитию малых предприятий. Они помогают предпринимателям реализовать свои идеи и растущие потребности на рынке. Это в свою очередь не только способствует росту экономики, но и снижает уровень безработицы.

Важной особенностью микрокредитов является простота и оперативность их получения. Основными требованиями при получении микрокредита являются гражданство, возраст от 18 до 65 лет, наличие паспорта и документов, подтверждающих доходы. Отсутствие необходимости предоставления многочисленных документов и обеспечения позволяет заемщикам получить кредит в кратчайшие сроки.

В то же время, необходимо помнить о том, что микрокредиты имеют свои преимущества и недостатки. Преимуществами являются доступность, оперативность и гибкость кредитной программы, небольшие суммы займа и минимальные требования. Вместе с тем, микрокредиты имеют более высокую процентную ставку и более короткий срок погашения в сравнении с традиционными кредитами.

Современные технологии также играют важную роль в сфере микрокредитования. Онлайн-платформы и мобильные приложения позволяют заемщикам получать микрокредиты в удобное для них время и место. Быстрый процесс рассмотрения заявок и передача средств на счет клиента делают микрокредиты доступными и удобными для большинства малых предпринимателей.

| Преимущества микрокредитов | Недостатки микрокредитов |

|---|---|

| • Доступность и оперативность получения | • Более высокая процентная ставка |

| • Гибкость кредитной программы | • Более короткий срок погашения |

| • Небольшие суммы займа | |

| • Минимальные требования |

Значимость микрокредитов для развития малого бизнеса

Микрокредиты предоставляются на более низкий процент, чем обычные кредиты, что делает их более доступными для предпринимателей, не имеющих достаточного капитала или недостаточной кредитной истории. Получение микрокредита позволяет предпринимателям осуществить свои бизнес-идеи, запустить новые проекты и создать рабочие места.

Кроме того, микрокредиты способствуют улучшению конкурентоспособности малого бизнеса. Предприниматели могут использовать полученные средства для закупки необходимого оборудования, расширения производства или улучшения качества продукции и услуг. Это помогает малым предприятиям преодолеть конкуренцию на рынке и удержаться в борьбе со крупными компаниями.

Микрокредиты также дает возможность малому бизнесу расширить свою деятельность и осуществить экспансию. Предприниматели могут использовать средства от микрокредита для открытия новых филиалов, запуска новых продуктов или услуг, привлечения новых клиентов и создания партнерских отношений. Это позволяет малым предприятиям расти и развиваться на рынке.

В целом, микрокредиты являются неотъемлемой частью современных инструментов финансирования для поддержки малого бизнеса. Они помогают предпринимателям получить необходимые средства, повысить конкурентоспособность и осуществить экспансию своих предприятий. Благодаря микрокредитам, малые бизнесы могут играть важную роль в экономике, создавать новые рабочие места и способствовать устойчивому развитию общества.

Микрокредиты – улучшение конкурентоспособности

Микрокредиты играют важную роль в улучшении конкурентоспособности малого бизнеса. Они предоставляют предпринимателям возможность получить финансирование для развития своего бизнеса и осуществления инноваций. Благодаря микрокредитам малые предприятия получают доступ к необходимым средствам для закупки оборудования, расширения производства и улучшения качества товаров или услуг.

Микрокредиты также помогают предпринимателям преодолеть конкуренцию на рынке. Благодаря финансовой поддержке они могут улучшить свои бизнес-процессы, внедрить новые технологии и повысить эффективность своей деятельности. Это позволяет малым предприятиям предложить конкурентоспособные цены и качество товаров или услуг, удерживая своих клиентов и привлекая новых.

|

Преимущества микрокредитов для улучшения конкурентоспособности:

|

Недостатки микрокредитов для улучшения конкурентоспособности:

|

Использование микрокредитов для улучшения конкурентоспособности позволяет малым предприятиям выйти на новый уровень развития, повысить свою эффективность и захватить большую долю рынка. Они стимулируют конкуренцию и способствуют созданию благоприятной бизнес-среды, что в итоге способствует общему экономическому росту и развитию страны.

Микрокредиты – улучшение конкурентоспособности

Благодаря микрокредитам малым предприятиям становится доступно более широкое круг возможностей, что повышает их конкурентоспособность на рынке. Доступность финансовой поддержки позволяет малым бизнесам более гибко реагировать на изменения внешней среды и оперативно вносить необходимые изменения в свою деятельность.

Кроме того, микрокредиты способствуют развитию инноваций и новых технологий. Предприниматели могут использовать полученные средства для внедрения новых идей и разработок, что повышает эффективность и конкурентоспособность их бизнеса.

В целом, микрокредиты играют значимую роль в улучшении конкурентоспособности малого бизнеса, обеспечивая доступ к дополнительным финансовым ресурсам, поддерживая развитие инноваций и новых технологий. Этот инструмент финансирования позволяет малым предприятиям успешно конкурировать на рынке и достигать новых высот.

| Преимущества микрокредитов: | Недостатки микрокредитов: |

|---|---|

|

|

Микрокредиты – возможность экспансии

Микрокредиты играют важную роль в развитии малых бизнесов, предоставляя им возможность расширяться и разрастаться. Они способствуют увеличению объема производства, расширению ассортимента товаров и услуг, а также увеличению числа клиентов.

Получив микрокредит, предприниматели могут инвестировать средства в закупку нового оборудования, наем новых сотрудников, а также в маркетинговые и рекламные мероприятия. Все это помогает увеличить производственные мощности и расширить географию бизнеса.

Микрокредиты обеспечивают предпринимателям финансовую стабильность, что позволяет смело идти на риск и осуществлять стратегические решения. Благодаря этому бизнес имеет возможность расти и развиваться, не ограничиваясь своими текущими возможностями и ресурсами.

Таким образом, микрокредиты являются мощным инструментом для развития и экспансии малого бизнеса, предоставляя предпринимателям возможность увеличить объем производства, расширить ассортимент продукции и услуг, создать новые рабочие места и привлечь новых клиентов.

Инструменты финансирования микрокредитами

Получение микрокредита стало проще и доступнее с использованием современных технологий. Вам больше не нужно отвлекаться от своего дела и тратить время на походы в банк. Сейчас оформление заявки на микрокредит можно сделать онлайн, всего в несколько кликов.

Существуют различные платформы и приложения, которые позволяют подать заявку на микрокредит прямо с вашего смартфона или компьютера. Вам нужно заполнить несколько обязательных полей с основными данными о вас и вашем бизнесе, а также указать сумму и срок кредита.

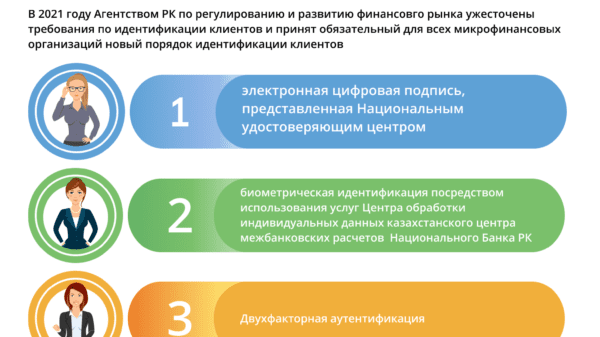

После того, как вы отправите заявку, она будет рассмотрена операторами платформы или банка. Вам необходимо будет подтвердить свою личность и предоставить несколько документов, подтверждающих вашу деятельность и платежеспособность.

Если все предоставленные документы верны и соответствуют требованиям, вам будет одобрен микрокредит. Деньги могут быть переведены на вашу банковскую карту или счет в течение нескольких рабочих дней.

Использование современных технологий в процессе оформления микрокредита позволяет снизить временные и финансовые затраты для клиентов. Такая удобная система позволяет получить необходимые средства для развития вашего бизнеса быстро и эффективно.

Оформление заявки на микрокредит

Для получения микрокредита необходимо заполнить заявку, предоставив следующую информацию:

- Полное наименование организации или ФИО физического лица;

- Контактные данные (телефон, электронная почта);

- Сумма кредита, которую вы хотите получить;

- Цель использования средств;

- Срок, на который вы планируете получить кредит;

- Информация о доходах и основных источниках финансирования;

- Сведения о месте жительства или местонахождении организации;

- Паспортные данные (для физических лиц) или Удостоверение личности (для юридических лиц);

- Другие документы, которые могут быть требованы банком или кредитором в процессе рассмотрения заявки.

Кроме того, вам могут потребоваться дополнительные документы, подтверждающие финансовую устойчивость и платежеспособность заявителя.

После заполнения и предоставления всех необходимых документов и информации, ваша заявка будет обработана банком или кредитором. Вам может потребоваться предоставить дополнительные сведения или ответить на вопросы, связанные с вашей заявкой или финансовой ситуацией.

После рассмотрения заявки, вам будет сообщено о решении по выдаче кредита. Если ваша заявка одобрена, вам будет предложено подписать кредитный договор и получить запрошенную сумму.

Заказывайте микрокредит сейчас и развивайте свой бизнес!

Требования при получении микрокредита

| Требование | Описание |

| 1 | Бизнес-план |

| 2 | Регистрация |

| 3 | Финансовая отчетность |

| 4 | Кредитная история |

| 5 | Доходы и показатели |

| 6 | Обеспечение |

| 7 | Срок работы |

Банк или финансовая организация, предоставляющая микрокредиты, необходимо предоставить заполненный бизнес-план, который подробно описывает бизнес-идею, прогнозируемые доходы и расходы, а также возможные риски и стратегии их управления.

Также требуется наличие официальной регистрации вашего бизнеса и наличие соответствующей финансовой отчетности, которая позволит банку оценить финансовую устойчивость вашего предприятия.

Кредитная история является важным критерием, поскольку банк хочет удостовериться в вашей платежеспособности и надежности в возврате кредита. Поэтому, иметь безупречную кредитную историю – это большой плюс при получении микрокредита.

Доходы и показатели вашего бизнеса также будут анализироваться банком или финансовой организацией. Чем выше уровень доходности и платежеспособности организации, тем больше шансов на получение микрокредита.

Обеспечение – это имущество или другие активы, которые могут быть использованы в качестве залога при получении микрокредита. Наличие обеспечения может увеличить шансы на получение кредита и снизить процентную ставку.

Важным требованием является срок работы вашего бизнеса. Чем дольше вы находитесь на рынке, тем больше вероятность того, что ваш бизнес стабилен и надежен для инвестиций.

Эти требования помогут банку или финансовой организации оценить риски и принять решение о выдаче микрокредита. Соблюдение всех требований повышает шансы на успешное получение микрокредита для развития вашего малого бизнеса.

Преимущества и недостатки микрокредитов

Преимущества микрокредитов:

- Удобство получения. Микрокредиты обычно не требуют сложной процедуры оформления и предоставления множества документов, что делает их более доступными для предпринимателей.

- Быстрое рассмотрение заявки. Часто микрокредиты могут быть получены в короткие сроки, что позволяет быстро реагировать на возможности и решать финансовые вопросы.

- Гибкие условия. В отличие от обычных кредитов, микрокредиты часто предлагают более гибкие условия, такие как низкий процентный ставка, гибкое график погашения и возможность получения дополнительных сумм кредита.

- Помощь в развитии бизнеса. Микрокредиты могут стать финансовым стимулом для развития малого бизнеса, позволяя привлекать дополнительные ресурсы и расширять возможности предприятия.

- Повышение конкурентоспособности. Получение микрокредита может помочь улучшить конкурентоспособность бизнеса, обновить оборудование, улучшить производственные процессы или запустить новый вид продукции или услуги.

Недостатки микрокредитов:

- Высокие процентные ставки. Некоторые микрокредитные организации могут предлагать высокие процентные ставки, что может увеличить затраты на кредит и оказать дополнительную нагрузку на финансовое состояние бизнеса.

- Ограниченные суммы. Микрокредиты обычно предоставляются на относительно небольшие суммы, что может быть недостаточно для реализации крупных проектов или нужд бизнеса.

- Необходимость строгого соблюдения условий. Получение микрокредита зачастую требует строгого соблюдения условий, таких как своевременное погашение, предоставление отчетности и т. д.

- Ограниченная география деятельности. Многие микрокредитные организации работают в ограниченных регионах, что может быть неудобным для предпринимателей, которые планируют расширение деятельности в других местах.

В целом, микрокредиты предоставляют широкий набор возможностей для развития малого бизнеса, но требуют внимательного обдумывания и анализа всех преимуществ и недостатков. Каждый предприниматель должен самостоятельно оценить, насколько подходит ему данный вид финансирования и соответствует ли он его потребностям и возможностям.

Современные технологии в сфере микрокредитования

Современные технологии играют важную роль в развитии и улучшении доступности микрокредитования. Они позволяют упростить и ускорить процесс получения микрокредита, снижают бюрократическую нагрузку на заемщика и повышают эффективность работы финансовых организаций.

Одним из таких технологических решений является онлайн-кредитование. Онлайн-кредиты позволяют заемщикам получить необходимые деньги через интернет, минуя многочасовые очереди и утомительную бумажную работу. Благодаря онлайн-форме заявки и автоматизированной системе проверки кредитоспособности, процесс оформления микрокредита занимает минимальное количество времени.

Еще одной новой технологией в сфере микрокредитования является использование мобильных приложений. Мобильные приложения позволяют заемщикам оформить заявку на микрокредит, отслеживать статус заявки, получить информацию о текущей задолженности и совершать платежи в удобное время и месте. Это существенно облегчает взаимодействие между заемщиком и финансовой организацией.

Также стоит отметить использование роботизированных процессов в микрокредитовании. Роботизация процессов позволяет автоматизировать рутинные операции и сократить время, затрачиваемое на их выполнение. Например, роботы могут вести обработку заявок, проводить проверку кредитной истории заемщика и принимать решение о выдаче микрокредита в режиме реального времени.

Современные технологии в сфере микрокредитования значительно улучшают доступность и скорость получения микрокредитов, снижают бюрократическую нагрузку и повышают качество обслуживания заемщиков. Использование таких технологий позволяет эффективно поддерживать и развивать малый бизнес.