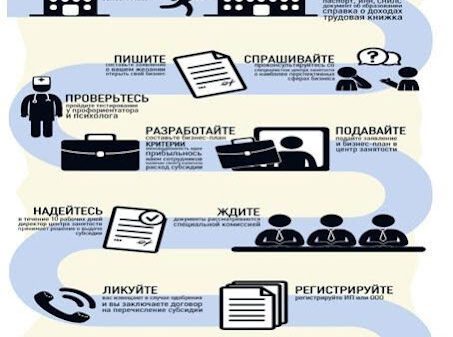

Современный бизнес стремительно развивается, и нередко возникают ситуации, когда небольшим предпринимателям необходима финансовая помощь для реализации своих идей. К счастью, существует эффективный механизм поддержки малого бизнеса – микрокредитование. Однако в условиях быстро меняющейся экономики и развития новых технологий, необходимо постоянно развивать и совершенствовать подходы к микрокредитованию.

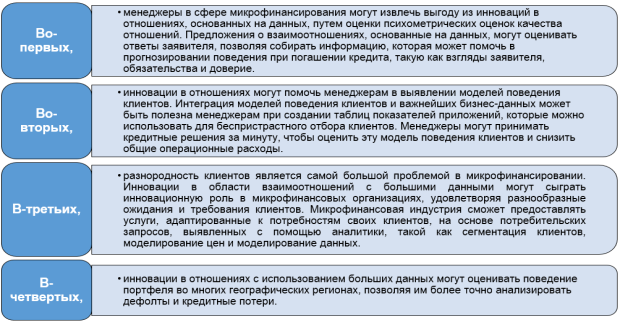

Инновационные подходы к микрокредитованию способны значительно упростить и ускорить процесс выдачи микрокредитов. Такие подходы включают использование новых технологий, аналитики данных и автоматизацию процесса принятия решений. Они позволяют банкам и другим финансовым организациям значительно снижать затраты на оценку кредитоспособности заемщиков и ускорять процесс принятия решений о выдаче микрокредитов.

Современные инструменты и технологии, такие как анализ больших данных, искусственный интеллект и блокчейн, предоставляют огромные возможности для инновационного микрокредитования. Анализ данных позволяет более точно определить кредитоспособность заемщика, а искусственный интеллект может автоматически принимать решения о выдаче кредита. Технология блокчейн позволяет обеспечить прозрачность и безопасность транзакций, что делает процесс микрокредитования еще более надежным.

Автоматизация процесса микрокредитования

Содержание

Одним из основных преимуществ автоматизации процесса микрокредитования является возможность использования машинного обучения для анализа кредитоспособности заявителя. Это позволяет автоматически оценивать риски и принимать решения о выдаче кредита, исходя из большого объема данных, которые невозможно обработать вручную.

Благодаря автоматизации процесса микрокредитования, заявки на кредит могут быть поданы онлайн. Это значительно упрощает и ускоряет процесс оформления кредита как для заемщиков, так и для кредитных организаций. Заемщики могут подавать заявку на кредит в любое удобное для них время, избегая ожидания в очередях и траты времени на посещение банка.

Автоматизация процесса микрокредитования также позволяет кредитным организациям учитывать индивидуальные потребности клиентов при разработке условий кредита. Благодаря сбору и анализу большого объема данных, микрокредитные организации могут предлагать клиентам более гибкие и персонализированные условия кредитования.

Еще одним преимуществом автоматизации процесса микрокредитования является возможность создания программ лояльности для повышения клиентской активности. Благодаря автоматическому учету и анализу данных о клиентах, кредитные организации могут предлагать клиентам различные бонусы и скидки, основанные на их кредитной истории и активности.

Наконец, автоматизация процесса микрокредитования позволяет интегрировать новые платежные системы. Это делает процесс погашения кредитов более удобным и гибким для заемщиков, а также упрощает учет и отслеживание платежей для кредитных организаций.

Таким образом, автоматизация процесса микрокредитования является одним из важных инновационных подходов, позволяющих улучшить эффективность и качество услуг в этой сфере.

Использование машинного обучения для анализа кредитоспособности

Машинное обучение становится все более популярным инструментом в сфере микрокредитования. Оно позволяет автоматизировать процесс анализа кредитоспособности клиента и принимать обоснованные решения на основе большого объема данных.

С помощью методов машинного обучения можно создать модели, которые будут анализировать многофакторную информацию о клиенте, такую как его кредитная история, доходы, расходы, социальный статус и множество других факторов, и предсказывать вероятность его платежеспособности.

Это позволяет ускорить процесс принятия решения о выдаче микрокредита, так как модель машинного обучения может автоматически анализировать данные и принимать решение на основе заранее заданных параметров. Кроме того, такой подход позволяет снизить риски неплатежей и улучшить качество кредитных портфелей.

Важно отметить, что машинное обучение не заменяет человеческого фактора в процессе выдачи микрокредита. Оно лишь помогает автоматизировать и оптимизировать процесс анализа и принятия решений, уменьшая человеческий риск ошибки.

Использование машинного обучения для анализа кредитоспособности позволяет улучшить эффективность работы микрокредитных организаций, снизить затраты на персонал и повысить точность решений. Это важный шаг в развитии инновационных подходов к микрокредитованию и повышению доступности финансовых услуг для широкого круга клиентов.

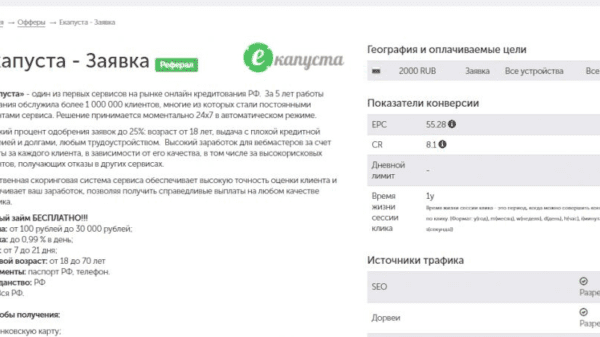

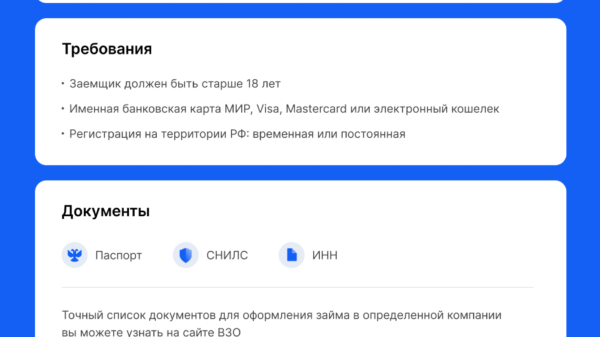

Внедрение онлайн-систем для подачи заявок на микрокредит

Онлайн-системы для подачи заявок на микрокредит предоставляют клиентам возможность удобно и быстро оформить заявку на кредит прямо через интернет. Заемщикам больше не придется приходить в физические офисы банков или микрофинансовых организаций, чтобы получить деньги взаймы. Их можно подать в любое время и из любого места, где есть доступ к сети Интернет.

Преимущества онлайн-систем для заявок на микрокредит явны. Во-первых, это экономия времени для клиентов. Они больше не нуждаются в поездках и ожидании в очередях. Все, что им нужно сделать, это заполнить онлайн-форму с персональными данными и информацией о желаемой сумме и сроке займа.

Во-вторых, онлайн-системы для подачи заявок на микрокредит обеспечивают удобство для заемщиков. Они могут подать заявку в любое удобное для них время, даже в нерабочие часы банков и организаций. Более того, такие системы часто предлагают возможность отслеживания статуса заявки, что повышает прозрачность и доверие между клиентами и кредиторами.

Наконец, онлайн-системы упрощают и ускоряют процесс рассмотрения и одобрения заявок на микрокредит. Автоматическое заполнение форм и быстрая передача информации позволяют кредиторам оперативно проверить данные заемщика и принять решение о выдаче займа. Это существенно сокращает время рассмотрения заявок и позволяет людям получить микрокредит в течение нескольких минут или часов, а не дней или недель.

Итак, внедрение онлайн-систем для подачи заявок на микрокредит является важным шагом в развитии индустрии кредитования. Это позволяет увеличить доступность и удобство получения кредита для заемщиков, а также оптимизировать процесс рассмотрения и одобрения заявок для кредиторов. Онлайн-системы становятся неотъемлемой частью современного финансового мира, и их использование будет только расти в будущем.

Персонализация услуг микрокредитования

Для этого можно использовать различные методы анализа данных клиента, а также рассмотреть его историю взаимодействия с компанией. Это позволит более точно оценить его платежеспособность и предложить наиболее удобные условия кредита.

Важно также предоставить клиенту возможность выбора между различными вариантами кредитных программ, которые будут соответствовать его потребностям. Например, это могут быть программы с различными сроками кредитования, процентными ставками и размерами кредитных лимитов.

Кроме того, можно предусмотреть дополнительные услуги, такие как страхование или финансовое консультирование, которые будут адаптированы под индивидуальные нужды клиента.

Такой подход к персонализации услуг поможет увеличить удовлетворенность клиента и повысить вероятность его возврата к компании для получения нового кредита или дополнительных услуг. Также это позволит установить доверительные отношения между клиентом и компанией, что является важным фактором для успешного микрокредитования.

| Преимущества персонализации услуг микрокредитования: |

|---|

| 1. Удовлетворение индивидуальных потребностей клиента. |

| 2. Повышение уровня сервиса и доверия клиента. |

| 3. Увеличение вероятности получения возврата кредита. |

| 4. Разработка более выгодных условий кредита. |

| 5. Развитие долгосрочных отношений с клиентом. |

Учет индивидуальных потребностей клиентов при разработке условий кредита

Успешное предоставление микрокредитов связано с учетом индивидуальных потребностей каждого клиента. Важно понимать, что каждый заемщик имеет свои особенности и требует индивидуального подхода. Традиционные микрокредитные организации зачастую применяют стандартные условия кредитования, игнорируя различия в потребностях клиентов.

Однако инновационные подходы к микрокредитованию отличаются тем, что они учитывают индивидуальные потребности каждого клиента при разработке условий кредита. Например, некоторые клиенты могут иметь особые предпочтения относительно суммы кредита, срока погашения или процентной ставки. При этом, используя новые инструменты и технологии, микрокредиторы могут адаптировать свои предложения и предлагать индивидуальные условия, подходящие конкретному клиенту.

Например, на основе собранных данных о клиенте, микрокредитор может предоставить ему преференции, такие как более низкая процентная ставка или дополнительные скидки при своевременном погашении займа. Это позволяет клиентам чувствовать себя удовлетворенными условиями кредитования и повышает вероятность последующего обращения в микрокредитную организацию.

Учет индивидуальных потребностей клиентов также способствует снижению рисков для микрокредитора. Подбирая наиболее подходящие условия для каждого клиента, микрокредитор может повысить вероятность своевременного погашения займа и снизить возможность дефолта. Это способствует обеспечению стабильных доходов и устойчивого развития микрокредитной организации.

Итак, учет индивидуальных потребностей клиентов при разработке условий кредита является одним из инновационных подходов к микрокредитованию. Это позволяет предоставлять клиентам более гибкие и удобные условия кредитования, повышает их удовлетворенность и вероятность последующего обращения. Такой подход также способствует снижению рисков и обеспечивает устойчивое развитие микрокредитного рынка.

Создание программ лояльности для повышения клиентской активности

Одним из основных преимуществ программ лояльности является их персонализация. Каждый клиент может получить уникальные предложения и привилегии в зависимости от своих потребностей и предпочтений. Например, это может быть скидка на процентную ставку, увеличение суммы кредита или более гибкие условия погашения.

Для создания эффективной программы лояльности необходимо учитывать не только финансовые аспекты, но и предпочтения целевой аудитории. Разработчики программ должны анализировать данные клиентов, чтобы понять, какие бонусы и привилегии им будут наиболее интересны.

Реализация программ лояльности часто требует использования смарт-технологий, таких как мобильные приложения или электронные карты. Благодаря этим инструментам клиенты могут удобно отслеживать свои бонусы и получать информацию о новых акциях и предложениях. Это также позволяет банкам и кредитным организациям получать ценные данные о своих клиентах и анализировать их потребности.

Создание программ лояльности становится все более популярным инструментом в сфере микрокредитования. Они помогают удерживать клиентов, повышать их лояльность и стимулировать активность. В свою очередь, клиенты получают дополнительные бонусы и привилегии, что делает услуги микрокредитования более привлекательными и выгодными.

Использование смарт-технологий для персонального финансового консультирования

Смарт-технологии стали незаменимым инструментом в области персонального финансового консультирования. С их помощью клиенты микрокредитных организаций получают возможность получать детальную информацию о своих финансовых операциях и состоянии счета в режиме реального времени.

Смарт-технологии обеспечивают максимально удобный и доступный способ контролировать свои финансы, а также позволяют быстро решать возникающие финансовые вопросы. Клиенты могут установить на свои смартфоны приложения микрокредитных организаций, которые предоставляют полный контроль над состоянием счета, возможность просматривать и оплачивать задолженности, а также получать уведомления о состоянии обслуживаемого кредита.

Смарт-технологии также позволяют клиентам получить персональное финансовое консультирование в любое удобное для них время и место. С помощью приложений и интерактивных онлайн-консультаций, клиенты могут задавать вопросы своему персональному консультанту и получать квалифицированные ответы по любым финансовым вопросам.

Использование смарт-технологий для персонального финансового консультирования позволяет микрокредитным организациям эффективно обслуживать большое количество клиентов, уменьшая время на обработку и регистрацию заявок.

Интеграция с новыми платежными системами

Интеграция с новыми платежными системами позволяет микрокредитным организациям расширить спектр предлагаемых услуг и привлечь больше клиентов. Благодаря такой интеграции клиенты могут производить платежи по своим кредитам с помощью популярных платежных приложений, таких как Apple Pay, Google Pay, Samsung Pay и других.

Основное преимущество интеграции с новыми платежными системами заключается в удобстве и быстроте проведения платежей. Клиенты могут осуществлять погашение задолженности в любое удобное для них время и место, используя свои мобильные устройства. Это значительно упрощает процесс погашения кредитов и делает его более доступным для широкого круга клиентов.

Кроме того, интеграция с новыми платежными системами позволяет микрокредитным организациям значительно сэкономить на операционных затратах. Проведение платежей через электронные платежные системы обычно требует меньшего количества времени и ресурсов, по сравнению с традиционными способами оплаты.

Это позволяет микрокредитным организациям сосредоточиться на эффективной работе с клиентами, предоставлении качественных услуг и получении лояльности со стороны своих заёмщиков. Интеграция с новыми платежными системами позволяет микрокредитным организациям быть в тренде и следовать современным технологиям в области финансовых услуг.