Микрокредиты являются одним из важнейших финансовых инструментов для малого и среднего бизнеса. Они предоставляют возможность получить небольшую сумму денег на короткий срок, что позволяет предпринимателям решить самые срочные задачи по развитию своего бизнеса.

Но, как и любые финансовые инструменты, микрокредиты должны быть регулированы законодательством страны. Ситуация на рынке микрокредитования постоянно меняется, и законы, регулирующие эту сферу, должны быть соответствующим образом обновлены и расширены.

Недавние изменения в законодательстве в сфере микрокредитования имеют важное значение для предпринимателей и общества в целом. Они влияют на доступность и условия получения микрокредитов, а также защищают интересы заёмщиков от возможного необоснованного повышения процентных ставок и скрытых платежей.

Микрокредиты

Микрокредиты обычно характеризуются низкими процентными ставками и краткосрочным сроком займа. Однако, несмотря на свою доступность и широкое использование, регулирование микрокредитования остается актуальной проблемой.

Новые изменения в законодательстве, касающиеся микрокредитов, направлены на улучшение правового положения заемщиков и борьбу с недобросовестными кредиторами. Они включают в себя установление максимальной процентной ставки, ужесточение требований к предоставлению информации заемщикам и создание механизма контроля за деятельностью микрофинансовых организаций.

Эти изменения оказывают значительное влияние как на микрофинансовые организации, так и на их клиентов-заемщиков. Они предоставляют больше гарантий заемщикам и способствуют повышению доверия к микрокредитам в целом.

Новые изменения

В законодательстве последние годы произошло множество изменений, затрагивающих сферу микрокредитования. Эти изменения оказывают значительное влияние на работу микрофинансовых организаций и позволяют улучшить условия предоставления микрокредитов для населения.

В первую очередь, новые изменения касаются снижения процентных ставок по микрокредитам. Ранее средняя процентная ставка составляла около 40%, что делало займы через микрофинансовые организации неприемлемыми для многих граждан. Однако с введением новых правил процентные ставки по микрокредитам были значительно снижены и теперь составляют не более 20%. Это позволяет многим людям, которые ранее не могли рассчитывать на получение кредита, стать клиентами микрофинансовых организаций.

Кроме того, новые изменения предусматривают более гибкие условия предоставления микрокредитов. Например, сроки погашения займа можно выбрать в пределах от 3 месяцев до 1 года, а суммы кредитования – от 5 000 до 100 000 рублей. Благодаря этому граждане могут выбрать наиболее удобные для себя условия и получить необходимую финансовую помощь без больших затрат.

Еще одно важное нововведение в законодательстве связано с особыми требованиями к микрофинансовым организациям. Теперь для того, чтобы работать в данной сфере, компании должны получить лицензию у Центрального банка РФ. При этом появилось больше требований к капиталу микрофинансовых организаций, что обеспечивает большую надежность и стабильность индустрии микрокредитования.

В целом, новые изменения в законодательстве о микрокредитах позволяют сделать этот финансовый инструмент доступнее и прозрачнее для граждан. Благодаря этим изменениям становится возможным получить микрокредиты на более выгодных условиях и воспользоваться необходимой финансовой помощью в случае необходимости.

В законодательстве

Новые изменения в законодательстве в сфере микрокредитования имеют значительное влияние на работу микрофинансовых организаций. Благодаря новым правилам и требованиям, создается более прозрачная и ответственная система предоставления микрокредитов, что способствует защите прав заёмщиков и содействует развитию сектора микрофинансирования в целом.

С 1 января 2022 года вступили в силу изменения в законодательстве, которые касаются микрокредитов. Эти изменения затрагивают основные аспекты предоставления кредитов, включая процентные ставки, сроки возврата, размер кредитного лимита и требования к заёмщикам.

| Изменения в законодательстве | Описание |

|---|---|

| Ограничение процентных ставок | Законодательство устанавливает максимальную процентную ставку, которую могут взимать микрофинансовые организации. Это позволяет защитить заёмщиков от завышенных процентов и непоследовательных платежей. |

| Установление сроков возврата | Законодательство требует установления четких сроков возврата микрокредитов. Это помогает предотвратить задолженности и обеспечить своевременное погашение кредита. |

| Определение кредитного лимита | Новые правила устанавливают максимальный размер кредитного лимита, который может быть предоставлен заемщику. Это помогает избежать перерасхода и непоследовательных платежей. |

| Ужесточение требований к заёмщикам | Законодательство вводит более строгие требования к заёмщикам, включая проверку кредитной истории, доходов и финансового положения. Это повышает качество заемщиков и уменьшает риски для микрофинансовых организаций. |

В целом, новые изменения в законодательстве создают более благоприятные условия для развития микрокредитного сектора. Они способствуют укреплению доверия к микрофинансовым организациям и повышению прозрачности и ответственности в сфере предоставления микрокредитов.

Их влияние

Новые изменения в законодательстве в сфере микрокредитования имеют значительное влияние на отрасль. Они вводят ряд новых правил и ограничений, которые направлены на защиту прав потребителей и предотвращение злоупотреблений со стороны кредиторов.

Одной из ключевых изменений является установление максимальной процентной ставки по микрозаймам. Теперь кредиторы не могут устанавливать проценты выше определенного уровня, что защищает заемщиков от завышенного размера процентов и помогает им вернуть займ в разумные сроки.

Также, новые правила предусматривают ужесточение требований к кредиторам, включая обязательное наличие лицензии на осуществление микрокредитной деятельности. Это позволяет исключить недобросовестных участников рынка и снизить риск мошенничества.

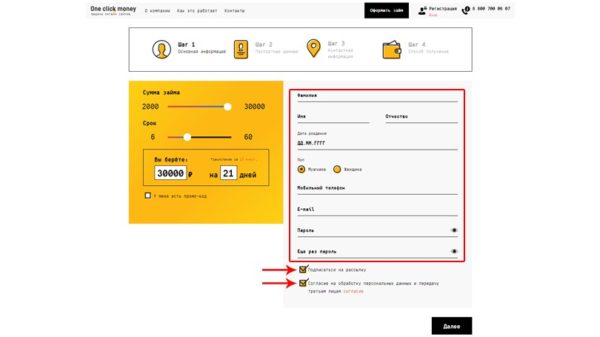

Для защиты интересов заемщиков, изменения в законодательстве также предусматривают более прозрачные условия предоставления микрокредитов. Теперь кредиторы обязаны четко и понятно предоставлять информацию о процентах, штрафах, сроках и других условиях займа, что позволяет заемщикам принять обоснованное решение о взятии кредита.

Однако, новые правила также имеют свои отрицательные последствия для отрасли микрокредитования. Некоторые кредиторы вынуждены увеличивать ставки и ограничивать доступ к займам, чтобы компенсировать потери, связанные с ограничением процентов.

| Плюсы | Минусы |

|---|---|

| Защита прав потребителей | Увеличение ставок |

| Прозрачные условия займа | Ограничение доступа к займам |

| Исключение недобросовестных кредиторов |

В целом, новые изменения в законодательстве по микрокредитам положительно сказываются на защите прав потребителей и повышении прозрачности условий займа. Однако, эти изменения также вносят определенные ограничения и негативные последствия для отрасли.