Оформление кредита онлайн стало удобным и быстрым способом получения финансовой помощи. Однако, многие заемщики совершают ряд ошибок, которые могут негативно сказаться на их финансовом положении. В данной статье мы рассмотрим основные ошибки при оформлении кредита онлайн и подскажем, как их избежать.

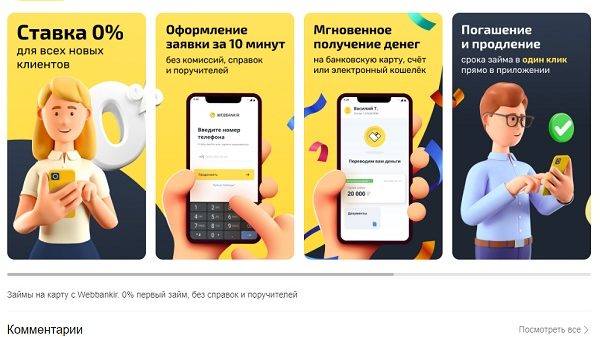

Первая ошибка — неправильный выбор кредитной компании. Множество кредитных организаций предлагают услуги онлайн оформления кредита, но не все из них являются надежными и честными. Перед тем, как оформить кредит, необходимо провести исследование и обратить внимание на репутацию компании, условия кредитования и отзывы других клиентов.

Далее, самая распространенная ошибка — неправильное заполнение заявки. Независимо от того, насколько простым может показаться заполнение заявки онлайн, необходимо тщательно проверить все введенные данные. Ошибки или неточности в заявке могут привести к задержке в выдаче кредита или отказу в его получении.

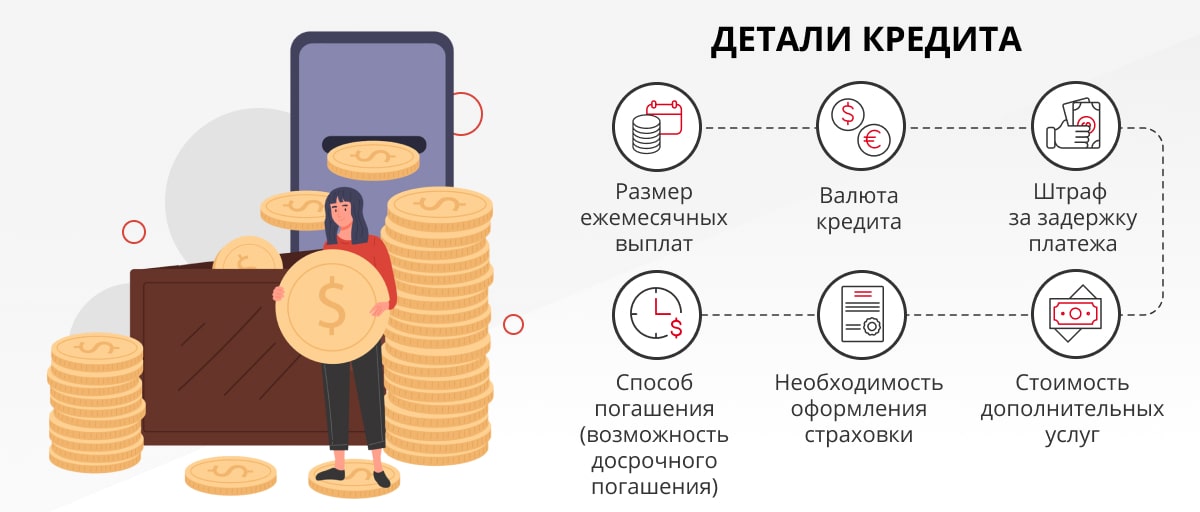

Третья ошибка — неосмотрительное отношение к условиям кредита. Часто заемщики не читают полностью договор и не обращают внимания на условия кредитования, такие как размер процентной ставки, сроки погашения и штрафные санкции. В результате, они могут столкнуться с проблемами при погашении кредита и превышением сроков, что может привести к дополнительным расходам и ухудшению кредитной истории.

Неправильный выбор кредитора

Содержание

Одна из главных ошибок, совершаемых при оформлении кредита онлайн, заключается в неправильном выборе кредитора. Когда вы ищете кредитора, вы должны учитывать не только процентную ставку по кредиту, но также репутацию и надежность самой компании.

Важно выбрать надежного кредитора, который имеет хорошую репутацию и положительные отзывы от клиентов. Если компания неизвестна и нет достаточной информации о ней, то лучше воздержаться от оформления кредита и искать другие варианты.

Также следует обратить внимание на условия кредита, предлагаемые кредитором. Некоторые компании могут сокрыть некоторые скрытые платежи и комиссии, что может существенно увеличить общую стоимость кредита.

Для того чтобы сделать правильный выбор кредитора, рекомендуется провести небольшой анализ и исследование различных компаний. Сравните условия кредита, процентные ставки, комиссии, репутацию и отзывы о компании. Также обязательно ознакомьтесь с отзывами других клиентов и узнайте их опыт сотрудничества с этим кредитором.

| Что нужно проверить при выборе кредитора: | Как проверить: |

|---|---|

| Репутацию компании | Читать отзывы, посмотреть рейтинги, поискать информацию в интернете |

| Условия кредита | Тщательно прочитать все условия кредита, обратить внимание на процентные ставки, комиссии и скрытые платежи |

| Наличие лицензии и разрешительной документации | Проверить на официальном сайте кредитора или обратиться в соответствующие организации |

| Отношение к клиентам | Обратить внимание на качество обслуживания клиентов, наличие службы поддержки и оперативность решения проблем |

Правильный выбор кредитора может сэкономить вам много нервов и денег. Не бойтесь потратить некоторое время на исследование и сравнение различных компаний, так как это может помочь вам избежать множества проблем и неприятностей в будущем.

Игнорирование проверки репутации

Игнорирование проверки репутации может привести к негативным последствиям. Возможны случаи, когда кредитор предлагает непрозрачные условия кредита, необоснованно высокие процентные ставки или скрытые комиссии. Также существует риск столкнуться с мошенниками, которые выдают себя за легитимные кредиторы, но на самом деле только стремятся выманить деньги у заемщика.

Чтобы избежать этой ошибки, необходимо тщательно исследовать репутацию кредитора перед оформлением кредита. Проверьте отзывы клиентов о компании, изучите ее историю и стабильность на рынке, а также убедитесь, что она имеет все необходимые лицензии и разрешения для предоставления финансовых услуг.

Также полезно обратить внимание на рейтинги и рекомендации ведущих финансовых организаций. Это поможет вам сделать осознанный выбор и убедиться, что вы сотрудничаете с надежным и честным кредитором, который будет обеспечивать вас качественными услугами и справедливыми условиями кредита.

Итак, не игнорируйте проверку репутации кредитора — это ключевой шаг к безопасному и выгодному оформлению кредита онлайн.

Отсутствие знакомства с условиями кредита

Однако, не знакомясь с условиями кредита, вы можете столкнуться с неприятными сюрпризами. Например, могут быть скрытые комиссии и платежи, которые не указаны явно. Или же вам могут предложить краткосрочный кредит с высокими процентными ставками, которые будут увеличиваться с каждым днем.

Чтобы избежать неприятных ситуаций, обязательно читайте все условия, указанные в договоре кредита. Особое внимание обратите на процентные ставки, комиссии, сроки погашения и штрафы за несвоевременную оплату. Если что-то непонятно, не стесняйтесь задавать вопросы менеджеру или консультанту кредитной компании.

Также, не забывайте, что условия кредита могут меняться со временем. Поэтому, перед каждым новым займом, обязательно изучайте актуальную информацию на официальном сайте кредитной компании или уточняйте детали у сотрудников. Это поможет вам избежать неприятностей и принять обоснованное решение о взятии кредита.

Несоблюдение процедуры оформления кредита

Первое, что нужно сделать при оформлении кредита онлайн — это внимательно ознакомиться с условиями и требованиями к заявке. Некоторые кредиторы могут требовать дополнительную информацию или документы, которые нужно предоставить для одобрения кредита. Если вы не заполните заявку полностью или не предоставите необходимые документы, ваша заявка может быть отклонена.

Необходимо заполнять все поля заявки правильно и полностью. Ошибки в данных могут привести к отказу в получении кредита или к задержке его одобрения. Также, при заполнении заявки, нужно обязательно следовать указанным инструкциям и правилам, чтобы избежать проблем в дальнейшем.

Еще одна важная деталь — это требуемые документы. Каждый кредитор может требовать определенные документы для оформления кредита. Некоторые могут потребовать сканы удостоверения личности, справки о доходах или другие документы подтверждающие вашу финансовую стабильность. Обязательно предоставляйте все требуемые документы, чтобы ускорить процесс одобрения кредита.

Важно также следовать указанным срокам и требованиям по отправке документов. Некоторые кредиторы могут указывать конкретные сроки и способы отправки документов. Не игнорируйте эти требования, так как это может привести к задержке в рассмотрении вашей заявки.

Не забывайте о том, что онлайн-кредит — это серьезное финансовое обязательство, и его оформление должно быть выполнено в соответствии с правильной процедурой. Игнорирование этих правил может привести к неприятным последствиям и проблемам в будущем. Поэтому, следуйте всем инструкциям и требованиям к оформлению кредита онлайн, чтобы избежать неприятностей и получить необходимые средства вовремя.

Неправильное заполнение заявки

При заполнении заявки важно быть внимательным и тщательно проверять каждое поле. Обязательно проверьте правильность указанных вами персональных данных, таких как ФИО, дата рождения, паспортные данные. Ошибки в этих данных могут вызвать сомнения у кредитора и отказ в выдаче кредита.

Также важно правильно заполнить информацию о вашем месте работы и доходах. Указывайте только достоверную информацию, не преувеличивая свои доходы или место работы. Кредитор может проверить эту информацию и, если обнаружит неправдивые данные, отказать в выдаче кредита.

При заполнении заявки также важно указать точную сумму кредита, которую вы хотите получить, и срок возврата. Неправильно указанная информация может привести к непредвиденным проблемам в будущем, например, к задержке погашения кредита или дополнительным платежам.

Чтобы избежать ошибок при заполнении заявки, не спешите и внимательно прочитайте инструкцию к предоставляемой вам анкете. Если у вас возникают вопросы, лучше обратиться к специалисту кредитора или в службу поддержки. Они помогут вам правильно заполнить заявку и избежать возможных ошибок.

Помните, что правильное заполнение заявки — важный шаг к получению кредита. Будьте внимательны и аккуратны, чтобы не допустить ошибок, которые могут помешать вам получить нужную сумму кредита.

Недостаточная проверка информации о клиенте

При оформлении кредита, кредитору необходимо тщательно проверить данные и документы, предоставляемые потенциальным заемщиком. Недостаточная проверка может привести к тому, что кредитору станут недоступными некоторые факты, которые могут оказать влияние на решение о выдаче кредита.

Важно убедиться, что клиент предоставил правдивые данные, такие как личная информация, данные о доходах и обязательствах. Также следует проверить кредитную историю клиента, чтобы определить его платежеспособность и кредитный риск.

Недостаточная проверка информации о клиенте может привести к выдаче кредита лицам, неспособным его вернуть. Это может привести к финансовым потерям и проблемам для кредитора. В случае невозврата кредита, кредитор может столкнуться с необходимостью судебных разбирательств и прочих трудностей, связанных с возвратом кредитных средств.

Для заёмщика недостаточная проверка информации о клиенте также может привести к проблемам. Если клиент предоставит недостоверные данные о своих доходах или обязательствах, то он может получить кредит, который он не сможет отдать вовремя. В результате, клиент может оказаться в долговой яме, столкнуться с проблемами с кредитной историей и быть подвержен негативным последствиям.

Чтобы избежать недостаточной проверки информации о клиенте, необходимо внимательно относиться к этому этапу оформления кредита. Кредитору следует уделять достаточное количество времени и ресурсов для проверки предоставленной информации и документов клиента. Также рекомендуется использовать сторонние источники информации, такие как кредитные бюро, для сверки данных клиента.

Заемщикам необходимо быть честными и предоставлять только достоверную информацию о себе. Также следует подготовить все необходимые документы, которые могут потребоваться для проверки информации. В случае обнаружения ошибок или неполадок в предоставленных данных, следует незамедлительно устранить их и сообщить об этом кредитору.

В итоге, недостаточная проверка информации о клиенте является серьезной ошибкой, которую необходимо избегать при оформлении кредита онлайн. Кредитору и заемщику следует уделить должное внимание этому этапу, чтобы избежать неприятностей и негативных последствий.

Неправильное планирование погашения кредита

Часто бывает так, что клиент не обращает внимание на размер ежемесячных платежей и ставку по кредиту. Он просто берет средства и начинает погашать кредит без понимания, какие именно расходы он должен учесть.

Такой подход ведет к тому, что клиент может стать должником по кредиту и неправильно планировать погашение долга. Невозможность своевременного погашения может привести к штрафным санкциям и повышенным процентным ставкам. Это, в свою очередь, может стать причиной возникновения финансовых проблем и долговой ямы, из которой будет непросто выбраться.

Чтобы избежать неправильного планирования погашения кредита, необходимо изучить условия кредитного договора. Важно узнать, какая будет ставка по кредиту, какие суммы предполагаются для ежемесячных платежей и каков будет срок погашения долга.

Также нужно учитывать индивидуальные финансовые возможности и составить план выплат, который будет реальным для вас. Можно использовать специальные калькуляторы для расчета суммы ежемесячного платежа и определения срока погашения кредита.

Не забывайте также учитывать возможность внезапных финансовых обстоятельств, которые могут повлиять на вашу способность погашать кредит. Настройтесь на регулярные выплаты и установите план погашения кредита, который будет устраивать вас в течение всего срока действия договора.

Неправильное планирование погашения кредита может привести к серьезным финансовым проблемам и ухудшению кредитной истории. Поэтому будьте внимательны и ответственны при оформлении кредита онлайн, чтобы избежать негативных последствий и сохранить свою финансовую стабильность.

Игнорирование ежемесячного платежа

Игнорирование ежемесячного платежа может привести к начислению пени и штрафных санкций со стороны кредитора. Кроме того, в случае просрочки платежа, вся информация о ней будет отражена в кредитной истории заемщика. Это может повлиять на его кредитный рейтинг и создать трудности при получении кредита в будущем.

Чтобы избежать игнорирования ежемесячного платежа, необходимо четко планировать свои финансы и учитывать сумму платежа в своем бюджете. Также следует настраивать уведомления о предстоящих платежах, чтобы не забыть о них. Если у заемщика возникают финансовые трудности, он должен обязательно связаться с кредитором и попросить о рассрочке или урегулировать задолженность по договоренности.

Помните, что игнорирование ежемесячного платежа может привести к серьезным последствиям, поэтому лучше быть ответственным и своевременно погашать задолженность.

Низкий уровень ежемесячного платежа

Однако такой подход может привести к серьезным финансовым проблемам в будущем. Низкий уровень ежемесячного платежа может означать, что заемщик не способен своевременно погасить кредит, тем самым увеличивая сумму процентов и штрафных санкций.

Кроме того, при низком уровне ежемесячного платежа заемщик может оказаться в затруднительном финансовом положении. Возможно, у него не хватит средств на покрытие других расходов, таких как аренда жилья или питание.

Чтобы избежать этой ошибки, необходимо внимательно рассчитать свои финансовые возможности. Определите, какую сумму вы можете ежемесячно выделить на погашение кредита, учитывая все свои текущие и будущие расходы.

Также необходимо учесть возможные изменения в вашем финансовом положении. Если вы планируете сменить работу, иметь дополнительные расходы на образование или другие крупные покупки, то необходимо учесть их в своем плане погашения кредита.

И помните, что погашение кредита — это ваша ответственность перед кредитором. Не стоит рисковать своей финансовой стабильностью и выбирать низкий уровень ежемесячного платежа, если вы не уверены в своих возможностях его погасить.

В итоге, правильное планирование и выбор адекватной суммы ежемесячного платежа помогут вам избежать финансовых проблем и успешно выплатить свой кредит.

Неправильная коммуникация с кредитором

- Будьте вежливы и уважительны. Общайтесь с кредитором дружественно и профессионально. Не забывайте, что это ваш партнер по кредиту, и хорошие отношения могут помочь вам решить любые возникшие проблемы.

- Сохраняйте документацию. Всегда сохраняйте копии всех договоров, счетов, платежей и другой связанной с кредитом информации. Это поможет вам иметь все необходимые доказательства и в случае спорной ситуации.

- Будьте в курсе своих обязательств. Внимательно изучите условия кредита и уточните все необходимые детали у кредитора. Знайте, какие платежи вам необходимо делать и в какие сроки.

- Своевременно уведомляйте кредитора о возникших проблемах. Если у вас возникают трудности с выплатой, свяжитесь с кредитором и предупредите о возникшей ситуации. Возможно, вам будут предложены временные решения или планы рефинансирования, которые помогут вам преодолеть трудности.

- Не избегайте ответственности. Если вы столкнулись с финансовыми трудностями и возникли проблемы с платежами, не пытайтесь уйти от ответственности. Честное и открытое общение с кредитором поможет вам найти наилучшее решение для всех сторон.

В итоге, правильная коммуникация с кредитором — это залог успешного оформления и возврата кредита онлайн. Помните об уважении, четкости и своевременности в общении, и ваши отношения с кредитором будут гладкими и без проблем.