Займы онлайн стали неотъемлемой частью нашей жизни в современном мире. В 2020 году, в связи с пандемией COVID-19, многие люди оказались в трудной финансовой ситуации, и рынок онлайн-займов значительно вырос. В 2021 году ожидается, что данный рынок будет продолжать развиваться и привлекать все больше внимания.

Одной из главных тенденций в 2021 году является увеличение конкуренции между займодавцами. В условиях быстрого развития технологий многие компании начали предлагать онлайн-займы и вступать в борьбу за клиентов. В результате, заемщики могут выбирать из большего количества предложений, сравнивать условия и выбирать наиболее выгодный вариант.

Еще одной важной тенденцией стала упрощение процесса получения займа. Раньше, чтобы получить займ, заемщику приходилось проводить много времени на оформление документов и проходить сложные процедуры проверки. Однако, в 2021 году все больше займодавцев обращаются к технологиям, что существенно ускоряет процесс получения займа. Некоторые компании предлагают автоматизированные системы, которые позволяют получить деньги всего за несколько минут, без необходимости предоставления большого количества документов.

Неотъемлемой частью сферы займов онлайн также стало использование новых технологий и алгоритмов для определения кредитоспособности заемщиков. С помощью анализа данных и машинного обучения займодавцы могут более точно расчеть возможность заемщика выплатить займ вовремя, что снижает риски и повышает безопасность для сторон.

Изменения законодательства в сфере займов онлайн

Содержание

Влияние изменений на заемщиков и кредиторов

В 2021 году были внесены значительные изменения в законодательство, регулирующее сферу займов онлайн. Эти изменения привлекли много внимания и вызвали большое обсуждение среди заемщиков и кредиторов.

Для заемщиков эти изменения принесли как положительные, так и отрицательные последствия.

С одной стороны, новые правила предоставляют более жесткий контроль над кредиторами и защиту прав потребителей. Были установлены ограничения на процентные ставки и комиссии, которые могут взиматься за услуги займа. Это способствует сокращению рисков и защите заемщиков от непоследовательного предоставления информации о договоре.

С другой стороны, новые требования могут привести к снижению доступности займов для многих заемщиков. Это связано с увеличением рисков и дополнительными требованиями, которые могут быть неприемлемыми для некоторых кредиторов. В результате, некоторые кредиторы могут принять решение о сокращении своей деятельности или увеличении процентных ставок, чтобы компенсировать возросшие затраты и риски.

Перспективы развития сферы займов онлайн

Тем не менее, несмотря на новые законодательные требования, сфера займов онлайн продолжает развиваться и набирать обороты. Это связано с ростом популярности и удобством использования онлайн-сервисов займа.

Перспективы развития сферы займов онлайн включают в себя улучшение технологий и процессов, внедрение искусственного интеллекта и усовершенствование финансовых платформ. Кредиторы будут искать новые способы привлечения заемщиков и обеспечения безопасности финансовых операций.

Изменения законодательства в сфере займов онлайн имеют ключевое значение для обеспечения защиты прав потребителей и снижения рисков в этой сфере. Однако, они также могут повлиять на доступность займов для многих заемщиков. Поэтому важно найти баланс между регулированием и поддержкой инноваций в сфере займов онлайн, чтобы обеспечить устойчивое и эффективное развитие этого рынка.

Влияние изменений на заемщиков и кредиторов

Внесение изменений в законодательство в сфере займов онлайн оказывает значительное влияние на заемщиков и кредиторов. Изменения в правилах и требованиях к займам могут повлиять на условия получения займа, ставки процента, сроки погашения и даже на доступность определенных категорий заемщиков.

Для заемщиков изменения законодательства могут привести к более строгим условиям получения займа. Например, кредиторы могут установить дополнительные требования к кредитной истории, доходам и заемной нагрузке заемщика. Это может привести к увеличению отказов в выдаче займов и возможному снижению доступности кредитных средств.

Однако, изменения в законодательстве также направлены на защиту заемщиков от недобросовестных кредиторов и предоставление более прозрачных условий получения займа. Новые требования могут помочь избежать переплаты и попадания в долговую яму, а также улучшить качество предоставляемых услуг.

Для кредиторов изменения законодательства могут повлечь за собой дополнительные ограничения и увеличение рисков. Кредиторы могут столкнуться с необходимостью усилить проверку информации о заемщиках, что может потребовать дополнительных затрат на техническую базу и персонал. Кроме того, они могут столкнуться с ограничениями в ставках процента, размере займа и других параметрах, что может снизить их прибыльность и конкурентоспособность на рынке.

Однако, изменения в законодательстве также могут способствовать повышению доверия со стороны заемщиков и общественности в целом. Кредиторы, которые принимают изменения в законодательстве во внимание и предоставляют прозрачные и ответственные условия, могут получить конкурентные преимущества и привлечь больше заемщиков.

Таким образом, изменения законодательства в сфере займов онлайн оказывают существенное влияние на заемщиков и кредиторов. Они вносят изменения в условия получения займа, повышают прозрачность и защиту заемщиков, но также могут повлечь за собой увеличение рисков и ограничений для кредиторов. Однако, внедрение изменений может создать новые возможности для развития сферы займов онлайн и повысить конкурентоспособность отрасли.

Перспективы развития сферы займов онлайн

Сфера займов онлайн становится все более популярной и активно развивается. В 2021 году можно ожидать дальнейшего роста этого сегмента рынка и внедрения новых технологий для улучшения услуг.

Одной из перспектив развития сферы займов онлайн является увеличение доступности финансовых услуг для населения. Онлайн-займы позволяют получить средства независимо от места проживания и времени суток. Благодаря их простоте и удобству, все больше людей предпочитают обращаться именно к онлайн-сервисам займов.

Другой перспективой является упрощение процесса получения займа. Онлайн-сервисы займов все больше автоматизируют процессы и внедряют технологии искусственного интеллекта. Это позволяет сократить время на рассмотрение заявок и уменьшить бумажную работу. В будущем можно ожидать еще большего упрощения процесса оформления займа и его получения.

Также стоит отметить, что сфера займов онлайн активно привлекает внимание инвесторов. Микрофинансовые платформы предлагают выгодные условия для инвестирования и становятся все более популярными среди инвесторов, которые ищут альтернативные способы вложения своих средств.

В целом, перспективы развития сферы займов онлайн весьма обнадеживающие. Большая доступность, упрощенные процедуры и привлекательные условия для инвесторов помогут этому сегменту продолжать развиваться и расти в ближайшем будущем.

Популярные онлайн-сервисы займов в 2021 году

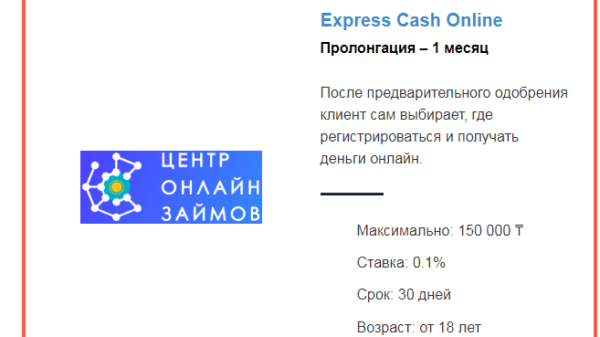

В сфере займов онлайн в 2021 году на рынке представлено множество популярных сервисов, каждый из которых предлагает свои условия и возможности. Рассмотрим некоторые из них:

-

«Монеза»

Сервис «Монеза» является одним из лидеров рынка займов онлайн. Он предлагает возможность получить кредит на выгодных условиях. «Монеза» отличается высокой скоростью обработки заявок и гибкими условиями выплаты. Сервис имеет удобный и интуитивно понятный интерфейс, что делает процесс оформления заявки быстрым и простым.

-

«Ломбард24»

Сервис «Ломбард24» является одним из самых популярных онлайн-займов в России. Он предоставляет возможность получить кредит под залог различных ценных предметов, таких как ювелирные изделия, электроника, автомобили и другое. «Ломбард24» отличается низкими процентными ставками и гибкими условиями займов, а также быстрой обработкой заявок.

-

«MoneyMan»

Сервис «MoneyMan» является одним из самых распространенных сервисов займов онлайн. Он предоставляет возможность получить кредит на выгодных условиях и с минимальным пакетом документов. «MoneyMan» отличается простым и быстрым процессом оформления заявки, а также высокой скоростью выдачи займа.

-

«Займер»

Сервис «Займер» предоставляет возможность получить займ онлайн в удобное для вас время и на выгодных условиях. Он отличается быстрой обработкой заявки и гибкими условиями выплаты. «Займер» предлагает различные варианты займов, включая краткосрочные и долгосрочные займы, что позволяет выбрать оптимальный вариант для каждого клиента.

-

«Ё-мани»

Сервис «Ё-мани» является одним из новых и популярных сервисов займов онлайн. Он предлагает быстрое оформление заявки и выгодные условия займа. «Ё-мани» отличается высокой скоростью рассмотрения заявок и быстрой выдачей средств. Сервис предлагает гибкую систему скидок и бонусов для постоянных клиентов.

Это только некоторые из популярных сервисов займов онлайн в 2021 году. Выбор сервиса зависит от ваших потребностей и предпочтений. Перед оформлением займа рекомендуется ознакомиться с условиями каждого сервиса и выбрать наиболее выгодный для себя вариант.

Обзор и сравнение популярных онлайн-сервисов займов

МгновенныйКредит — это еще один популярный онлайн-сервис займов, который отличается высокой скоростью рассмотрения заявок. Компания гарантирует получение решения о выдаче займа в течение нескольких минут. Особенностью этого сервиса является возможность получения займа без проверки кредитной истории, что делает его особенно привлекательным для заемщиков с негативной кредитной историей.

Займозараз — это онлайн-сервис займов, который предоставляет услуги для широкого круга заемщиков. Компания позволяет получать займы на различные цели, начиная от покупки товаров и оплаты услуг, и заканчивая решением финансовых проблем. Займозараз предлагает гибкую систему процентных ставок, а также возможность продления срока кредита.

КредитПервый — этот онлайн-сервис займов известен своей высокой репутацией и надежностью. Он предлагает мгновенное решение о выдаче займа и возможность получения денег в течение нескольких минут. Сервис также предлагает гибкую систему погашения долга, а также низкие процентные ставки для постоянных клиентов.

МикроКредит — это онлайн-сервис займов, который специализируется на предоставлении микрозаймов. Он позволяет получить небольшую сумму денег на короткий срок. Клиенты МикроКредит могут получить займ без проверки кредитной истории, а также с минимальными требованиями к заемщику. Кроме того, сервис предлагает удобную систему погашения долга.

Каждый из этих популярных онлайн-сервисов займов имеет свои преимущества и недостатки, поэтому выбор конкретного сервиса будет зависеть от индивидуальных потребностей и предпочтений заемщика.

Преимущества и недостатки популярных онлайн-сервисов займов

Онлайн-сервисы займов стали популярным способом получения финансовой помощи в современном мире. Они обладают рядом преимуществ, но также имеют свои недостатки, которые необходимо учитывать при выборе такого сервиса.

Преимущества популярных онлайн-сервисов займов:

1. Быстрое получение средств. Онлайн-сервисы займов позволяют получить деньги в кратчайшие сроки. Оформление заявки и выдача займа происходят онлайн, что позволяет избежать посещения офиса и сэкономить время.

2. Удобство и простота. Процесс получения займа через онлайн-сервисы является простым и понятным. Заемщик может заполнить анкету и подать заявку на займ в любое удобное для него время, не выходя из дома.

3. Доступность для всех категорий заемщиков. Онлайн-сервисы займов предлагают свои услуги как физическим, так и юридическим лицам. Это позволяет получить финансовую помощь всем, независимо от их статуса и дохода.

4. Гибкие условия. Популярные онлайн-сервисы займов предлагают различные варианты займов с разными суммами и сроками погашения. Заемщик может выбрать наиболее подходящий для себя вариант.

Недостатки популярных онлайн-сервисов займов:

1. Высокие процентные ставки. В связи с высоким риском для кредиторов, ставки по займам через онлайн-сервисы обычно являются достаточно высокими. Это может увеличить стоимость займа для заемщика.

2. Ограничения по сумме и сроку займа. Популярные онлайн-сервисы займов могут предлагать ограниченные суммы займов и сроки их погашения. Это может ограничить возможности заемщика и не удовлетворить его финансовые потребности.

3. Риск мошенничества. В сети интернет существует риск попадания на мошеннические сайты, предлагающие услуги займов. При выборе онлайн-сервиса займов необходимо обращать внимание на его надежность и репутацию.

4. Отсутствие личного контакта с кредитором. Получение займа через онлайн-сервис означает отсутствие личного контакта с кредитором. Это может создать неудобства при решении возникающих вопросов или проблем связанных с займом.

Технологические инновации в сфере займов онлайн

Развитие сферы займов онлайн не может быть представлено без технологических инноваций. Они играют важную роль в оптимизации процессов займа и улучшении взаимного взаимодействия между кредиторами и заемщиками.

Одной из главных технологических инноваций в сфере займов онлайн является внедрение и использование искусственного интеллекта. С его помощью кредиторы могут эффективно оценивать кредитный риск заемщика и принимать решение о выдаче займа.

Алгоритмы искусственного интеллекта анализируют большие объемы данных о заемщике, включая его финансовую историю, данные с социальных сетей и другие источники информации. Основываясь на этих данных, искусственный интеллект вычисляет кредитный рейтинг заемщика и оценивает его способность вернуть займ.

Преимущества использования искусственного интеллекта в сфере займов онлайн очевидны. Он позволяет кредиторам принимать более обоснованные решения на основе объективных данных и снижает вероятность невыплаты займа со стороны заемщика. Это также сокращает время, затрачиваемое на рассмотрение заявок и ускоряет процесс выдачи займа.

Однако использование искусственного интеллекта в сфере займов онлайн не лишено недостатков. Возможность неправильной оценки кредитного рейтинга заемщика и риск системных ошибок в работе алгоритмов могут привести к нерелевантным решениям. Поэтому важно иметь механизмы для проверки и корректировки результатов работы искусственного интеллекта.

Технологические инновации в сфере займов онлайн имеют большой потенциал для развития и улучшения условий предоставления займов. Они помогают сократить временные и финансовые затраты, повысить прозрачность и надежность процесса займа. Вместе с тем, внедрение новых технологий требует внимательного отношения и постоянного улучшения, чтобы минимизировать риски и обеспечить безопасность для всех сторон: и кредитора, и заемщика.

Внедрение и использование искусственного интеллекта

В сфере займов онлайн наблюдается стремительное развитие технологий и инноваций, в том числе внедрение и использование искусственного интеллекта (ИИ). Искусственный интеллект позволяет автоматизировать и оптимизировать процессы, связанные с выдачей и оценкой займов.

Одной из основных применений искусственного интеллекта в сфере займов онлайн является автоматическое принятие решений по выдаче займа. Алгоритмы ИИ на основе больших данных и машинного обучения позволяют провести оценку кредитоспособности заемщика более точно и быстро, учитывая различные факторы, такие как история кредитования, доходы, возраст и другие параметры.

Использование искусственного интеллекта также способствует более эффективному контролю за мошенническими операциями. Алгоритмы ИИ могут анализировать большие объемы данных и выявлять потенциальные мошеннические схемы и аномалии.

Внедрение и использование искусственного интеллекта в сфере займов онлайн позволяет улучшить процессы и снизить риски для как заемщиков, так и для кредиторов. Заемщики получают быстрое решение о выдаче займа, а кредиторы могут сократить время на анализ заявок и повысить точность принятия решений.

Однако, следует учитывать, что использование искусственного интеллекта в сфере займов онлайн не лишено недостатков. Алгоритмы могут быть заточены на определенные параметры, что может привести к неравномерному и необъективному рассмотрению заявок на займ. Кроме того, автоматические системы не всегда способны учесть все аспекты заемщика и могут находиться в руках злоумышленников.

В целом, внедрение и использование искусственного интеллекта в сфере займов онлайн является значимой технологической инновацией, которая способствует более эффективному и удобному предоставлению займов. Однако, необходимо найти баланс между автоматизацией и защитой интересов заемщиков и кредиторов.

Развитие микрофинансовых платформ

Микрофинансовые платформы основаны на концепции микрофинансирования, которая предполагает предоставление небольших займов на короткий срок без обеспечения и минимального количества документов. Это дает возможность малому бизнесу получить необходимые средства для развития, а частным лицам – для решения финансовых проблем.

Основным преимуществом микрофинансовых платформ является их доступность и удобство использования. Клиенты могут подать заявку на займ онлайн, заполнив простую анкету и прикрепив несколько необходимых документов. Решение по заявке обычно принимается в течение нескольких минут, а деньги поступают на счет заемщика в течение нескольких часов.

Еще одним важным преимуществом микрофинансовых платформ является их гибкость в установке процентной ставки и срока погашения займа. Каждый заемщик может выбрать наиболее подходящие условия в соответствии с своими потребностями и возможностями.

Однако, несмотря на все преимущества, микрофинансовые платформы имеют и свои недостатки. Одним из них является высокая процентная ставка по займам. Из-за риска невозврата средств, которые несет платформа, процентные ставки могут быть значительно выше, чем в банках.

Также следует учитывать, что микрофинансовые платформы не заменяют банковские услуги и не предоставляют такие услуги, как вклады или кредитные карты. Они ориентированы только на предоставление краткосрочных займов.

В целом, развитие микрофинансовых платформ способствует увеличению доступности финансовых услуг для широкого круга клиентов. Они предоставляют возможность малому бизнесу расти и развиваться, а также помогают частным лицам решать финансовые проблемы. Однако перед использованием микрофинансовых платформ необходимо тщательно изучить условия и преимущества каждой платформы, а также рассмотреть альтернативные варианты получения займа.