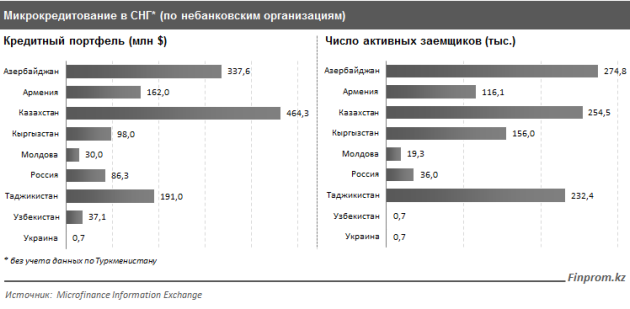

Микрокредитование стало особенно популярным в странах СНГ в последние годы. Эта финансовая услуга предоставляет возможность людям с низким доходом или без возможности получить традиционные банковские кредиты получить финансовую поддержку для своих бизнесов или личных нужд.

Одной из главных особенностей микрокредитования является то, что оно осуществляется микрофинансовыми организациями, которые ориентированы на работу с людьми, находящимися в трудной ситуации. Такие организации предлагают маленькие суммы денег на краткий срок с минимальными процентными ставками и простыми условиями получения кредита.

Другой важной особенностью микрокредитования в странах СНГ является его социальная составляющая. В основном, микрокредиты предоставляются для поддержки малого бизнеса, что помогает создавать новые рабочие места и развивать экономику регионов. Кроме того, микрокредиты могут быть предоставлены женщинам, чтобы помочь им стать финансово независимыми и улучшить свое положение в обществе.

Важно отметить, что процесс получения микрокредита в СНГ отличается от традиционного банковского кредитования. Заемщикам не требуются долгие проверки кредитной истории или предоставления залога. Это делает микрокредит доступным для большего числа людей и позволяет получить финансовую поддержку в кратчайшие сроки.

Микрокредитование в СНГ

Содержание

Одной из особенностей микрокредитования в СНГ является небольшой объем займа. Обычно размер микрокредита составляет от нескольких тысяч до нескольких сотен тысяч рублей. Такие суммы позволяют предпринимателям реализовать небольшие проекты или расширить свой бизнес. Кроме того, микрокредиты в СНГ имеют относительно низкий процент и срок погашения.

Микрокредитование в странах СНГ активно развивается и привлекает все больше заемщиков. В силу своей доступности и удобства процесса получения, микрокредиты становятся популярными среди различных категорий населения. Такие категории как молодые предприниматели, женщины и мигранты особенно заинтересованы в получении микрокредита.

Одним из главных преимуществ микрокредитования в СНГ является минимальный пакет документов, необходимых для получения займа. Обычно требуются только паспорт и документы, подтверждающие доход заемщика. Это значительно упрощает процесс получения микрокредита и делает его доступным для большинства предпринимателей.

Как видно из вышеизложенного, микрокредитование в СНГ является важным инструментом развития малого и среднего бизнеса. Оно позволяет предпринимателям получить финансовую поддержку для реализации своих проектов и развития своего бизнеса. Доступность и удобство процесса получения микрокредита делают его популярным среди широких кругов населения, что способствует развитию предпринимательства и повышению благосостояния в странах СНГ.

Микрокредиты в странах СНГ

Распространенность микрокредитов в СНГ заключается в их доступности для малого и среднего бизнеса, а также для населения с низким уровнем доходов. Это особенно актуально в условиях экономических проблем и высокой безработицы. Микрокредиты позволяют предпринимателям и малому бизнесу получить необходимые средства для развития и расширения своей деятельности.

Типы микрокредитов в странах СНГ могут включать краткосрочные займы для пополнения оборотных средств, долгосрочные кредиты на приобретение оборудования и сырья, а также микрокредиты для женщин и молодежи.

Процесс получения микрокредита в СНГ обычно включает следующие шаги: заявка на кредит, предоставление документов, оценка кредитного риска заемщика, одобрение кредита и заключение договора.

Требования к заемщикам в СНГ могут варьироваться от банка к банку, однако обычно от заемщика требуется наличие стабильного источника дохода, регистрация предпринимательской деятельности, положительная кредитная история и отсутствие задолженностей по другим кредитам.

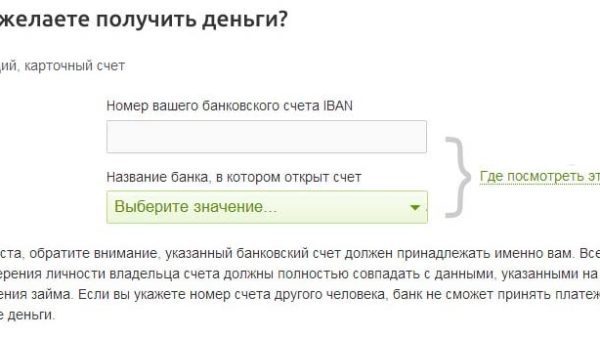

Процедура оформления микрокредита включает предоставление необходимой документации, подписание договора и получение средств на счет заемщика. Это может быть как банковский счет, так и электронный кошелек или другая форма получения средств.

Особенности микрокредитования в СНГ заключаются в высокой роли микрофинансовых организаций, которые являются основными предоставителями микрокредитов. Они имеют свои специфические условия кредитования и иные требования к заемщикам.

Распространенность микрокредитов в СНГ

Рост популярности микрокредитов в СНГ можно объяснить несколькими факторами. Во-первых, микрокредиты стали доступны людям с низким доходом, которые ранее не имели возможности получить банковское кредитование. Это позволило многим людям реализовать свои бизнес-идеи и улучшить свое финансовое положение.

Во-вторых, микрокредиты играют важную роль в социально-экономическом развитии региона. Они способствуют увеличению числа предпринимателей и созданию новых рабочих мест. Микрокредиты активно поддерживают малый и средний бизнес, что способствует развитию экономики и сокращению безработицы.

В-третьих, стабильность и надежность микрокредитных организаций в СНГ привлекают заемщиков. Многие компании предлагают гибкие условия кредитования и низкие процентные ставки. Кроме того, процесс получения микрокредита обычно не требует большого количества документов и занимает минимальное время.

Благодаря этим преимуществам, микрокредиты стали широко распространены в СНГ и пользуются популярностью среди населения. Значительное количество людей уже воспользовались возможностью получить микрокредит, чтобы реализовать свои финансовые и жизненные цели. В ближайшем будущем, микрокредиты продолжат развиваться и оставаться одним из основных финансовых инструментов в СНГ.

Типы микрокредитов в странах СНГ

Микрокредиты в странах СНГ включают в себя различные типы финансовой поддержки для малого и среднего бизнеса, а также для населения с низким уровнем доходов. В зависимости от целей использования средств и условий предоставления, можно выделить следующие типы микрокредитов:

1. Микрокредиты для развития бизнеса — это средства, предоставляемые предпринимателям и малому бизнесу для развития и расширения своей деятельности. Они могут использоваться для покупки оборудования, запуска нового производства, увеличения объема производства или расширения сети торговых точек.

2. Микрокредиты для потребительских нужд – это кредиты, предоставляемые физическим лицам для покупки товаров или услуг. Они могут использоваться для приобретения бытовой техники, автомобилей, проведения ремонта жилья или оплаты образования.

3. Кредиты для жилья — это специальные кредитные программы, предоставляемые государством или коммерческими банками для помощи гражданам в приобретении недвижимости. Они предоставляются на долгосрочное использование и могут быть использованы для строительства или покупки квартир, домов или земельных участков.

4. Микрокредиты для развития сельского хозяйства — это кредиты, предоставляемые фермерам и сельскохозяйственным предприятиям для финансирования затрат на закупку семян, удобрений, сельскохозяйственной техники и других необходимых ресурсов. Они помогают развивать сельское хозяйство и повышать уровень жизни сельских жителей.

5. Микрокредиты для малого и среднего бизнеса — это финансовая поддержка для различных видов предпринимательства. Они могут быть предоставлены как новым предпринимателям, так и уже существующим бизнесам для покупки оборудования, проведения ремонта или развития маркетинговых и рекламных кампаний.

Однако перед тем как получать микрокредит, необходимо ознакомиться с требованиями и процедурой оформления, чтобы избежать непредвиденных проблем. Консультируйтесь с экспертами, изучайте условия и выбирайте наиболее подходящий тип микрокредита для своих нужд.

Процесс получения микрокредита

Основные требования к заемщикам в СНГ включают следующее:

- Заемщики должны быть гражданами или иметь статус резидента СНГ;

- Возраст заемщика должен быть не моложе 18 лет;

- Заемщик должен иметь постоянный источник дохода;

- У заемщика не должно быть непогашенных задолженностей в других финансовых учреждениях;

- Заемщик должен предоставить требуемые документы, подтверждающие личность, доходы и прочую информацию, необходимую для рассмотрения заявки на микрокредит.

После того как заемщик соответствует всем требованиям, следующим шагом является процедура оформления микрокредита. В процессе оформления заемщику необходимо будет предоставить информацию о запрашиваемой сумме кредита, сроке погашения, целях использования средств и других деталях.

Заявка на микрокредит будет рассмотрена финансовым учреждением, которое проведет анализ кредитоспособности заемщика. В случае положительного решения, заемщик получит согласие на предоставление микрокредита и узнает условия его использования и возврата.

В процессе получения микрокредита, заемщик должен быть готовым предоставить необходимые документы, контактные данные, составить и подписать договор о предоставлении кредита. Далее следует получение денежных средств, которые могут быть выданы наличными или перечислены на банковскую карту заемщика.

Важно отметить, что процесс получения микрокредита может немного отличаться в разных странах СНГ, поэтому рекомендуется подробно ознакомиться с требованиями и процедурой конкретного финансового учреждения, в котором планируется получение микрокредита.

Требования к заемщикам в СНГ

Основные требования к заемщикам в СНГ:

- Возраст. Заемщик должен достичь совершеннолетия (18 лет).

- Гражданство. Заемщик должен быть гражданином страны, где осуществляется микрокредитование.

- Стабильный доход. Заемщик должен иметь стабильный и постоянный источник дохода, по которому будет осуществляться погашение кредита.

- Кредитная история. Кредитные организации могут запросить у заемщика сведения о его кредитной истории. Наличие положительной кредитной истории повышает шансы на получение микрокредита.

- Способность к погашению. Заемщик должен демонстрировать свою способность своевременно погашать кредитные обязательства.

Это основные требования, однако, в каждой конкретной кредитной организации могут быть свои дополнительные условия и требования.

Несоответствие одному или нескольким вышеперечисленным требованиям может привести к отказу в получении микрокредита. Поэтому перед подачей заявки на получение микрокредита рекомендуется ознакомиться с требованиями и условиями выбранной кредитной организации.

Процедура оформления микрокредита

Процедура оформления микрокредита в странах СНГ обычно представляет собой несложный процесс, который может занимать от нескольких часов до нескольких дней, в зависимости от банка или организации, предоставляющей кредит. В основе этого процесса лежит определенный набор этапов, которые необходимо пройти для получения займа.

На первом этапе заемщик должен выбрать банк или микрофинансовую организацию, предоставляющую микрокредиты. Для этого необходимо провести исследование рынка, ознакомиться с условиями кредитования и выбрать наиболее подходящий вариант.

После выбора банка заемщик должен подать заявку на получение микрокредита. Для этого необходимо предоставить несколько документов, таких как паспорт, ИНН, справка о доходах и другие. Также могут потребоваться дополнительные документы, в зависимости от условий кредитования.

После подачи заявки банк проводит ее проверку и принимает решение о выдаче кредита. В случае положительного решения, заемщику предоставляется договор, в котором указаны все условия кредитования, такие как сумма займа, процентная ставка, сроки погашения и другие. Заемщик должен ознакомиться с договором и подписать его.

После подписания договора заемщику предоставляется необходимая сумма денег. Она может быть выдана различными способами — наличными, на банковскую карту или посредством электронных платежных систем.

После получения средств заемщик должен своевременно погашать кредит, в соответствии с условиями договора. Это может быть ежемесячный платеж или погашение кредита по частям в течение определенного периода времени.

Если заемщик четко выполняет все условия кредитования и своевременно погашает кредит, то у него может появиться возможность получить более крупные микрокредиты в будущем или улучшить свою кредитную историю.

| Этап | Описание |

|---|---|

| Выбор банка или организации | Проведение исследования рынка и выбор наиболее подходящего варианта |

| Подача заявки | Предоставление необходимых документов и заполнение заявки на получение микрокредита |

| Проверка заявки | Проверка предоставленных документов и принятие решения о выдаче кредита |

| Подписание договора | Ознакомление с условиями кредитования и подписание договора |

| Получение средств | Выдача суммы займа заемщику |

| Погашение кредита | Своевременное погашение кредита в соответствии с условиями договора |

Особенности микрокредитования в СНГ

Микрокредитование в странах СНГ имеет свои особенности, которые отличают его от других регионов мира. В основном, это связано с экономическими условиями и социальными факторами, характерными для данных стран.

Одной из особенностей микрокредитования в СНГ является высокий уровень процентных ставок. Это обусловлено несовершенством финансовой системы и большими рисками, сопутствующими предоставлению малых кредитов. Банки и микрофинансовые организации вынуждены устанавливать высокие проценты для компенсации возможных убытков.

Еще одной особенностью микрокредитования в СНГ является наличие разнообразных гарантий и обеспечений, требуемых от заемщиков. Банки и МФО внимательно проверяют кредитную историю, финансовые возможности и стабильность заемщика, а также требуют залог или поручительство для снижения рисков.

Также стоит отметить, что микрокредитование в СНГ активно развивается в сельской местности. Это связано с тем, что многие жители сельских районов не имеют доступа к традиционным банковским услугам, и микрокредиты становятся единственным источником финансирования для малого бизнеса и сельского хозяйства.

| Наименование | Описание |

|---|---|

| Высокий уровень процентных ставок | Обусловлен несовершенством финансовой системы и большими рисками |

| Наличие разнообразных гарантий и обеспечений | Банки и МФО внимательно проверяют кредитную историю, требуют залог или поручительство |

| Активное развитие микрокредитования в сельской местности | Микрокредиты становятся единственным источником финансирования для малого бизнеса и сельского хозяйства |