Финансовые технологии в сфере онлайн займов не стоят на месте, постоянно развиваясь и претерпевая изменения. В 2024 году эта отрасль ожидает больших перемен и нововведений, которые сделают процесс получения кредитов более удобным и привлекательным для пользователей.

С развитием искусственного интеллекта и блокчейн-технологий онлайн займы станут более доступными и быстрыми. Автоматизированные системы принятия решений и проверки заявок позволят получить заемщикам ответ в режиме реального времени, минимизируя необходимость в ожидании.

Кроме того, в 2024 году ожидается укрепление позиций пиринговых платформ, которые предлагают займы без посредников и банков. Это даст заемщикам большую свободу действий и возможность выбора наиболее выгодных условий для себя.

Тенденции займов онлайн на 2024 год

Содержание

Эволюция процессов займов в онлайн сегменте финансового рынка неуклонно продолжается, а в 2024 году ожидается усиление этого тренда. Онлайн сервисы займов стремятся упростить процедуру оформления займа, делая ее более доступной и удобной для потребителей.

Цифровизация и упрощение процесса оформления играют ключевую роль в современных условиях. Онлайн займы становятся все более автоматизированными, что позволяет клиентам быстро получить нужные средства, не выходя из дома.

Интеграция финтех-технологий для повышения безопасности — еще один важный аспект развития займов онлайн. Постоянно совершенствуемые системы защиты и верификации личности помогают предотвратить мошеннические операции и обеспечить безопасность данных клиентов.

Таким образом, в 2024 году можно ожидать дальнейшего развития онлайн займов, направленного на улучшение условий предоставления услуг и удовлетворение потребностей клиентов в быстрой и удобной финансовой помощи.

Эволюция процессов займов

Онлайн займы становятся все более популярными благодаря эволюции процессов и упрощению условий их предоставления. Цифровизация играет ключевую роль в этом процессе, позволяя бороться с бюрократией и ускорять согласование займов.

| Преимущества эволюции процессов займов | Интеграция финтех-технологий |

| 1. Ускорение процедуры оформления займа; | 1. Повышение безопасности операций; |

| 2. Уменьшение бумажной работы; | 2. Мониторинг и анализ кредитоспособности заемщика; |

| 3. Оптимизация времени рассмотрения заявки; | 3. Автоматизация процесса выдачи займа; |

Эволюция процессов займов также направлена на создание более удобных условий для клиентов. В частности, все больше финансовых компаний предлагают индивидуальный подход к каждому клиенту, учитывая его потребности и возможности.

Такие инновации позволяют улучшить качество услуг и сделают процесс получения займа более простым и прозрачным для заемщиков, что в конечном итоге способствует развитию рынка займов.

Цифровизация и упрощение процесса оформления

Многие компании активно внедряют автоматизированные системы анализа данных, которые позволяют проводить мгновенную проверку заявок на кредит и принимать решение о выдаче займа в течение нескольких минут. Это значительно экономит время клиентов и упрощает процесс получения финансовой поддержки.

Цифровизация также позволяет минимизировать бумажную работу, что существенно упрощает процесс оформления заявки. Заемщики могут загружать необходимые документы онлайн, без необходимости посещения офиса или отправки их почтой. Это делает процесс получения кредита гораздо более удобным и доступным для всех категорий населения.

Интеграция финтех-технологий для повышения безопасности

В современном мире финансовые технологии становятся все более востребованными, особенно в сфере онлайн-займов. Использование финтех-технологий позволяет повысить уровень безопасности операций клиентов и обеспечить защиту их данных.

| Определение личности клиента | Финтех-технологии позволяют более точно и безопасно определять личность клиента при оформлении займа, что уменьшает риски мошенничества. |

| Мониторинг транзакций | Современные финтех-системы способны проводить анализ транзакций и операций клиентов в режиме реального времени для выявления подозрительной активности и предотвращения мошенничества. |

| Биометрическая аутентификация | Интеграция биометрических технологий, таких как сканирование отпечатков пальцев или распознавание лица, позволяет обеспечить высокий уровень безопасности при работе с финансовыми операциями. |

| Шифрование данных | Использование современных алгоритмов шифрования данных обеспечивает защиту конфиденциальности информации клиентов и предотвращает доступ третьих лиц к личным данным. |

Интеграция финтех-технологий для повышения безопасности является важным шагом в развитии онлайн-займов и способствует созданию надежной и защищенной среды для финансовых операций клиентов.

Новшества в условиях предоставления займов

Эра цифровизации финансовых процессов открыла новые возможности для индивидуализированного подхода к каждому клиенту. В современных условиях предоставления займов финансовые компании все больше обращают внимание на потребности и специфику каждого заемщика.

Индивидуальный подход к клиенту становится ключевым преимуществом для компаний, предлагающих займы онлайн. Благодаря аналитике данных и использованию искусственного интеллекта финансовые институты могут предлагать клиентам персонализированные условия займов, учитывая их финансовое положение, потребности и платежеспособность.

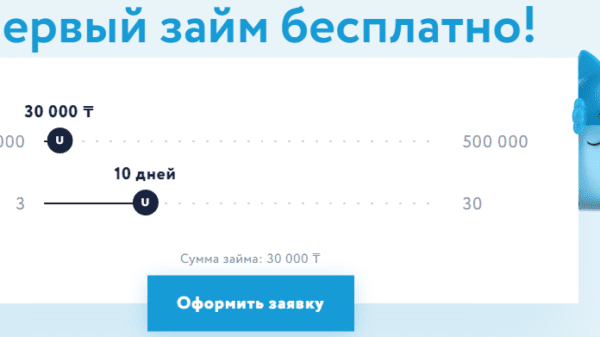

В рамках новшеств в условиях предоставления займов также становится популярной практика разработки гибких графиков погашения кредитов. Клиенты могут выбирать оптимальные сроки и суммы выплат, а также вносить изменения в график погашения, с учетом своих финансовых возможностей.

Индивидуальный подход к каждому клиенту

Для этого многие финансовые учреждения используют технологии машинного обучения и анализа данных, чтобы предлагать клиентам оптимальные условия займа. Они анализируют платежеспособность заемщика, его кредитную историю, финансовую стабильность и другие параметры, чтобы предложить наиболее выгодные условия.

Кроме того, индивидуальный подход к клиентам включает в себя разработку персонализированных продуктов и сервисов. Финансовые компании предлагают различные программы лояльности, специальные предложения и скидки, чтобы привлечь и удержать клиентов.

Индивидуальный подход к каждому клиенту не только повышает уровень сервиса и удовлетворенность клиентов, но и способствует развитию отношений долгосрочного сотрудничества. Клиенты ценят внимание к своим потребностям и готовы возвращаться к компании снова и снова.

| Преимущества индивидуального подхода: | Повышение лояльности клиентов |

| Увеличение конверсии заявок на займы | |

| Снижение рисков невозврата займов | |

| Улучшение репутации компании |

Развитие программ лояльности и снижение процентных ставок

Одним из основных инструментов программ лояльности является снижение процентных ставок для постоянных клиентов. Клиенты, которые регулярно пользуются услугами компании, могут рассчитывать на более выгодные условия займа, что способствует укреплению доверия и удовлетворенности их потребностей.

Помимо снижения процентных ставок, финансовые компании также активно разрабатывают дополнительные бонусные программы. Это могут быть беспроцентные периоды, дополнительные скидки при повторном обращении за займом, возможность участия в специальных акциях и многое другое.

Развитие программ лояльности и снижение процентных ставок является важным шагом для повышения конкурентоспособности финансовых компаний на рынке займов онлайн. Эти меры не только способствуют удержанию клиентов, но и создают долгосрочные взаимовыгодные отношения между заемщиками и компаниями, способствуя стабильному развитию рынка займов.

Тренды развития рынка займов

На финансовом рынке займов онлайн наблюдается постоянное развитие и эволюция. В современных условиях все больше финансовых компаний предлагают различные условия займов, конкурируя в предложениях и сервисе.

Инновации и улучшенный сервис — требования клиентов постоянно меняются, что ставит перед финансовыми компаниями задачу постоянного совершенствования услуг. Тенденция к улучшению процесса оформления займов и повышению качества обслуживания будет продолжаться и в будущем.

Индивидуальный подход к каждому клиенту — финансовые компании всё чаще используют персонализированные подходы к оценке заемщиков и предоставлению условий займа. Это позволяет учитывать индивидуальные потребности и возможности каждого клиента, делая услуги более гибкими и удобными.

Развитие программ лояльности и снижение процентных ставок — конкуренция на рынке займов способствует увеличению программ лояльности и снижению процентных ставок для привлечения новых клиентов и удержания старых. Это позволяет клиентам получать более выгодные условия при оформлении займов.

Увеличение конкуренции между финансовыми компаниями — рост числа компаний, предоставляющих займы онлайн, приводит к усилению конкуренции на рынке. Это стимулирует компании к постоянному развитию, улучшению сервиса и предложения услуг, что в целом способствует повышению качества услуг и удовлетворенности клиентов.

Увеличение конкуренции между финансовыми компаниями

Для увеличения конкуренции между финансовыми компаниями они внедряют инновационные технологии, разрабатывают более выгодные предложения для заемщиков, такие как сниженные процентные ставки, увеличенные сроки займа, возможность рассрочки платежей и т.д. Кроме того, компании активно разрабатывают программы лояльности и бонусные системы для клиентов, чтобы привлечь их в свою сеть и удержать на долгосрочной основе.

| Преимущества конкуренции между финансовыми компаниями: | Результаты конкуренции: |

|---|---|

| 1. Улучшение условий займов для клиентов. | 1. Более выгодные предложения для заемщиков. |

| 2. Развитие инновационных технологий и сервисов. | 2. Повышение качества услуг и удобства для клиентов. |

| 3. Повышение уровня безопасности операций. | 3. Увеличение доверия клиентов к финансовым компаниям. |

Таким образом, увеличение конкуренции между финансовыми компаниями способствует улучшению качества услуг, повышению удобства для клиентов и стимулирует развитие инноваций в сфере займов онлайн.